Всё про инвестиции

- Finance 8 март«Шаблонизатор. ЭЙДЖИАЙ»

👀 Думаю, многие обращали внимание и анализировали то, насколько сильно тренд влияет на общество, восприятие и даже формирование мыслей у разных когорт людей. Вчера все носили мешковатый oversize, и это было модно, сегодня эти же люди предпочтут что-то другое — и эту аналогию можно применить к технологическому рынку.

Индустриальный тренд формируют громкие истории, которые зачастую связаны с большими раундами финансирования и обильным освещением в медиа. Ну и, конечно же, куда без вдохновляющих историй о том, что основатель вчера был никем, а сегодня пополнил список Forbes.

Фактически это история про Золушку для гиков с гламуризацией техно-индустрии. Когда работаешь в этом всём годами, а ещё лучше — инвестируешь в такие компании, то не удивляешься тому, насколько всё шаблонно.

✨ Мне этот процесс чем-то напоминает Голливуд или формирование K-pop идолов. Кто-то может подумать, что это органический процесс, но на самом деле результат рукотворный и системный, потому что именно он создаёт приток капитала в US-экономику, обеспечивая ликвидностью компании разных стадий.

В целом в этом нет ничего плохого — наоборот, когда находишься внутри процессов, это выгодно.

«Побочка»

Всё было бы прекрасно, если бы не то, что меняющийся вектор тренда влияет на идеологию предпринимателей.

Забавно осознавать, что предприниматели, которые должны быть «вне системы», по факту попадают в мясорубку, даже не осознавая этого.

Почерк у этого процесса один — частая смена направлений: вчера пилил мессенджер, позавчера — NFT-coin, а сегодня — AI-агента. В связи с тем, что настроения рынка переменчивы, можно быть уверенным, что через год будет что-то другое, а потом ещё — и так до бесконечности.

Почему этот процесс перебора бесконечен? Всё просто: тренд меняется, и любой человек, не обладая глубокой экспертизой, будет находиться в постоянных сомнениях относительно того, что ему делать 😏

Системное общественное мнение так сложно сломать, особенно когда изо всех углов сегодня восхваляют Сэма и AI-евангелистов, называя их мессиями и провидцами будущего.

🎱

Шаблонизация выгодна всем, кроме людей, которых вовлекли в этот водоворот. С учётом того, что люди неосознанно выбирают ниши для создания бизнеса, это ломает принцип конкуренции.

Хотя следовать тренду полезно, если находиться в той же точке, когда он только развивается и набирает силу. Но оседлать волну удаётся не всем, так как никто не знает, сколько именно она продлится.

За Альтмана переживать не стоит — он бенефициар, как и тысячи других VC и акционеров. Чего не скажешь про тех, кто сейчас находится в фазе Seed/Series A/B.

💵Для вас, к сожалению, есть неутешительные новости: OpenAI и Anthropic выходят в пиковую фазу рыночных возможностей для сбора капитала. Это означает, что мы близки к тому, что называется end-loop.

IPO — это не просто 3 буквы, а серьёзный знак того, что компания выходит на публичный рынок за доступным капиталом, который уже сложно / невозможно собрать на частных рынках. Также это сигнал к возврату ликвидности, так как акционеры смогут продать акции после локап.

📺 Для обеспечения сбора капитала компании проводят roadshow, «разогревают» рынок, и этот процесс начинается намного раньше, чем за неделю до размещения. В надежде на «крошки с барского стола» и под влиянием вездесущего упоминания Сэма у многих формируется ложный оптимизм.

Им кажется, что они могут повторить тот же путь, но этого не происходит — не потому, что их мечты плохи, а просто потому, что этот путь уникален.

«CopyPaste»

Шаблонизация всего — от слоганов, причёсок основателей и стиля публичного поведения до главных страниц сайта — это нормальное явление в фазе, где многие включают копировальную машинку в надежде урвать кусочек «шального» капитала у непрофессиональных инвесторов.

👨🎨Фраза Пикассо «плохие художники копируют, великие — воруют» как никогда актуальна, но реальность чуточку сложнее.

Как только цикл начинает закручиваться и на рынке появляются нотки «шоколадного следа», шаблонизатор ломается вместе с восприятием тех, кто так жадно следовал тренду.

—

Автор: Виктор Кох

- Finance 6 март«ВАЙТИ»

📃Ошеломительный наплыв резюме сподвиг нас разобрать причины текущей ситуации. Российский IT-сектор в депрессии из-за дорогого капитала и высокой ставки, но это лишь фон.

Главная проблема в другом: закончилась IT-эпоха «халявных денег», которая годами поддерживала ложный стереотип о легком входе в индустрию.

📺 Романтизация индустрии началась с 90-х годов и в каком-то смысле продолжается до сих пор. Истории, которые пересказывают друг другу, фактически внушили людям: если ты работаешь в технологической отрасли, то деньги будут зарабатываться намного проще, чем в других направлениях.

С учётом того, что я глубоко погружен в технологическую отрасль и видел её эволюцию с конца 90-х годов, забавно наблюдать, насколько общественное мнение далеко от реальности.

👨💻 Сотни раз за все эти годы, начиная с первого выхода (exit), я слышал о том, как мне «повезло по жизни». Это полностью обнуляет тяжелый путь и тот факт, что программировать я научился с 7 лет. Уже в 12 я написал первое приложение для Windows, а до создания первой версии мобильного приложения Альфа-Банка и успеха прошли долгие годы.

- Сегодня мне 38 лет; получается, что более 20 лет жизни было потрачено на то, чтобы дойти до текущего статуса, а именно — основать несколько компаний с нуля и довести их до результата.

Создание новых продуктов, компаний и тем более их успешная продажа — это очень непростой путь. Он не применим для всех просто потому, что требует гораздо больше навыков, умений, фокусы и упорства.

«Клише»

🥇 Всё сводится к тому, что «золотоискатели», ищущие простого пути, заполонили IT-отрасль через курсы, наставничество и сериалы — материалы, которые формируют не фундаментальные навыки, а лишь вдохновение.

На самом деле вдохновение — прекрасное ощущение, которое окрыляет и упрощает путь тем, кто хочет сделать хоть что-то, и это неплохо. Но реальность в значительной степени отличается от того, что люди транслируют в медиа.

😰 Реальность такова, что люди в большинстве случаев не готовы брать на себя риск, оценивать его, погружаться в детали и тем более жить в условиях длительной неопределенности. Просто потому, что это влияет на психику, вызывает стресс и, по сути, противоречит инстинкту самосохранения.

Однако именно риск, как и в инвестициях, приносит основной результат, о котором мечтают многие.

- Путь построения карьеры в IT всегда немного отличался от других секторов — например, от энергетики, здравоохранения или космической отрасли. Причины банальны и просты: это сектор, который находится в плоскости очевидного конечного результата.

Пример: Чад Харли, Стив Чен и Джавед Карим создали YouTube, затем продали его за $1,65B в 06 году — и вот в глазах новичков карьера сложилась.

Тысячи людей загораются мыслью сделать нечто подобное, не имея опыта или обладая знаниями, которые уже не релевантны текущему циклу.

«AI»

Конечно, неоспоримо то, что применение AI для кодирования, дизайна и других аспектов R&D вносит существенный вклад.

🧠 При этом, если копнуть глубоко, та часть разработчиков, которая задействована в сложных задачах, не ощутит проблем с карьерой. Просто потому, что это не подлежащие автоматизации навыки — так же, как и навыки создания бизнеса.

Можно сколько угодно говорить об идеях, но всегда нужен тот, кто начнет их реализовывать и доносить до рынка.

Таким образом, мы видим, что определенная прослойка специалистов находится в зоне высокого риска «упрощения» их карьеры, так как их опыт либо устарел, либо является второстепенным и легкозаменяемым.

👉 Безусловно, это болезненные, необратимые процессы.

Результатом ближайших лет станет то, что большая часть специалистов, вошедших в IT-отрасль, будет перераспределена в другие сектора.

Отрасль значительно охладится не только из-за автоматизации процессов при помощи AI, но и в силу базового принципа эволюции и взросления. Эпоха случайных людей заканчивается.

Начинается время тех, для кого технологии — это не способ «срубить легких денег», а дело всей жизни.

—

Автор: Виктор Кох

- «Прибыль есть, а денег нет»: как выбрать программу для управленческого учета

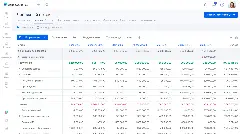

Мы часто слышим один и тот же вопрос: почему в отчетах прибыль есть, а на счетах пусто? Предприниматель работает без выходных, команда растет, обороты увеличиваются, но ощущение контроля так и не появляется. Управленческий учет возвращает спокойствие и ясность. В этом обзоре мы рассмотрим 5 популярных сервисов, чтобы вы выбрали инструмент, который поможет видеть реальные цифры и принимать решения без догадок.

Аспро.Финансы

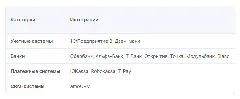

Аспро.Финансы — универсальная система финансового и управленческого учета для бизнеса любого размера. Платформа объединяет инструменты для контроля показателей, планирования и анализа.

Язык интерфейса: русский

Формат: облачный сервис

Возможности

- Для бизнесменов платформа предоставляет инструмент для централизованного учета всех юридических лиц и связанных с ними расчетных, включая валютные, счетов в одном интерфейсе.

- Сервис выходит за рамки базового планирования и формирования отчетов — встроенный конструктор позволяет генерировать счет-фактуры, акты и коммерческие предложения в соответствии с корпоративным стилем. Партнерам доступны различные способы оплаты, включая оплату по QR-коду через СБП, а сотрудникам — контроль статусов всех документов на панели мониторинга.

- Для точного анализа денежных потоков доходы и траты можно привязывать к отдельным проектам, что дает возможность быстро сверять запланированные показатели с реальными результатами. Также предусмотрена настройка правил автооценки операций — они будут автоматически классифицироваться по нужным статьям, что существенно облегчит ведение бухгалтерии.

- Ключевые метрики бизнеса — прибыль, рентабельность, остатки средств — отображаются на понятных графиках и диаграммах. Используя мобильное приложение, вы получаете доступ к актуальной информации в любое время и из любого места.

Обучение

Команда ведет блог с разбором практических ситуаций и публикует обучающие материалы. Также доступна подробная документация.

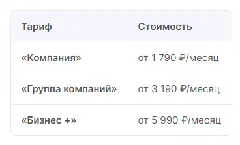

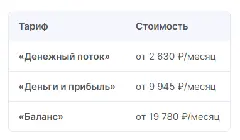

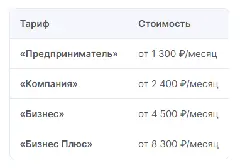

Пробный период и тарифы

Новые пользователи получают 14 дней бесплатного доступа к максимальному тарифу. Банковскую карту привязывать не нужно. После теста можно выбрать тариф. Минимальная стоимость действует при оплате за 2 года. Цена актуальна на момент публикации.

ПланФакт

ПланФакт — сервис управленческого учета с понятным интерфейсом и базовой аналитикой.

Язык интерфейса: русский

Формат: облачный сервис

Возможности

- Финансовый отчет формируется в автоматическом режиме, исключая необходимость ручного ввода информации. Система предоставляет детальный анализ, который включает не только чистую прибыль, но и операционный результат, прибыль до налогообложения, а также метрики EBIT и EBITDA.

- На стартовой странице предусмотрены полезные блоки — они мгновенно покажут общий баланс по счетам организации, а также текущие доходы и расходы за выбранный временной промежуток.

- Для учета данных в режиме реального времени, в том числе удаленно, доступен специализированный Telegram-бот.

- В системе реализованы основные инструменты финансового планирования: бюджет доходов и расходов (БДР), бюджет денежных потоков (БДД) и платежный календарь. Благодаря им можно своевременно выявлять риск дефицита средств и строить достоверный прогноз прибыли на перспективу.

Обучение

Разобраться в сервисе можно двумя способами: изучать бесплатные материалы в блоге и на YouTube или пройти платный курс из 8 уроков, где специалисты помогают полностью выстроить систему управленческого учета с нуля. Таким образом, сотрудники быстрее начинают работать в системе, а ошибки при ведении учета минимизируются.

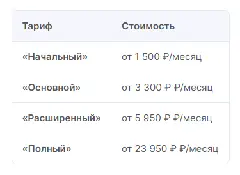

Пробный период и тарифы

После регистрации пользователи получают бесплатный доступ на 7 дней. Минимальная стоимость указана при оплате за 2 года. Доступна также помесячная или ежегодная оплата. Цены актуальны на момент публикации.

Финансист

Финансист ориентирован на компании с большим количеством операций и сложной финансовой структурой.

Язык интерфейса: русский

Формат: облачный сервис

Возможности

- Автоматическое распределение операций возможно за счет прямого импорта данных из системы 1С, что устраняет необходимость в ручной обработке и существенно экономит время на оформление информации.

- Платформа генерирует развернутые отчеты — не только по движению средств и прибыли, но и по реализации товаров, а также по ушедшим клиентам, обеспечивая полное представление о финансовом положении компании и позволяя определить факторы, влияющие на доходность.

- Решение предназначено для работы с большими объемами информации: с легкостью интегрирует сотни контрагентов, несколько банковских счетов и проводки в различных валютах, предоставляя единый интерфейс контроля всех финансовых потоков.

- В сервисе настраиваемый дашборд, где можно задать основные показатели эффективности. Отобранные метрики отображаются в удобной графической форме и обновляются в режиме реального времени при поступлении новых данных.

Обучение

Пользователи проходят бесплатный курс по автоматизации финучета, участвуют в мастер-классах и изучают материалы в блоге.

Пробный период и тарифы

Тестовый период длится 14 дней. Минимальная стоимость указана при оплате за год. Цена актуальна на момент публикации.

Финтабло

Финтабло — российский сервис финансового и управленческого учета с расширенной аналитикой и AI-инструментами.

Язык интерфейса: русский

Формат: облачный сервис

Возможности

- Сервис обеспечивает простой перенос данных из различных источников — поддерживается импорт банковских выписок в нескольких форматах, а не только в стандартном табличном виде.

- В состав программы входят все необходимые базовые инструменты финансового учета: платежный календарь, планирование бюджета, отчеты по НДС, ОПиУ и бухгалтерскому балансу. Также доступны расширенные возможности, такие как учет выручки по сотрудникам и оценка рентабельности клиентов, которые позволяют быстро определить, какие участники бизнеса дают максимальную прибыль.

- Операции можно распределять с высокой степенью гибкости: одна транзакция легко разделяется на несколько частей, что удобно при распределении одного платежа между несколькими проектами или статьями затрат.

- Главная панель интерфейса адаптируется под нужды пользователя — можно оставить только важнейшие показатели, например прибыль и остатки на счетах, либо добавить весь спектр виджетов для всестороннего мониторинга деятельности компании.

Обучение

Встроенные подсказки и видеоуроки помогают быстро освоить функционал. Систему помощи можно отключить после освоения.

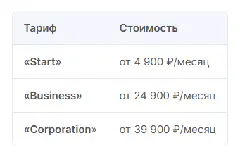

Пробный период и тарифы

Тестовый доступ действует 7 дней. Минимальная стоимость указана при оплате за 2 года. Цена актуальна на момент публикации.

Seeneco

Seeneco подходит малому бизнесу и не требует сложной настройки.

Язык интерфейса: русский

Формат: облачный сервис

Возможности

- Все финансовые действия в системе поддаются категоризации по заранее установленным признакам — например, по контрагенту либо цели перевода.

- В программе предусмотрена регистрация дебиторской и кредиторской задолженности, которая позволяет отслеживать, кто перед кем остался должен, и кому именно вы обязаны. Это обеспечивает контроль над сроками погашения долгов и предотвращение штрафных санкций.

- Платформа предоставляет возможность анализа доходности проектов: вы можете следить за финансовыми метриками каждого из них на любом этапе — от формирования до финальной реализации.

- К функционалу бюджетирования относятся составление прогноза движения средств и создание платежного календаря. Благодаря этим инструментам возможно сравнение запланированных и реальных значений, а также автоматическое вычисление расхождений. Это позволяет своевременно обнаружить угрозу дефицита наличности.

Обучение

Во время пробного периода пользователи получают поддержку персонального консультанта. В блоге компании публикуются практические рекомендации.

Пробный период и тарифы

Бесплатный доступ действует 7 дней. Минимальная стоимость указана при оплате за год. Доступна оплата на 3, 6 и 12 месяцев. Цена актуальна на момент публикации.

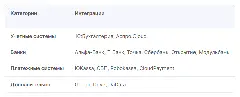

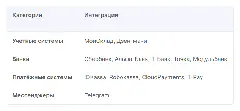

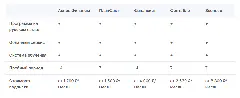

Таблица сравнения сервисов для управленческого учета

При выборе программы важно учитывать масштаб бизнеса, количество юрлиц, требования к аналитике и интеграции с 1С и банками. У каждого сервиса свой набор функций, тарифов и подход к работе с финансовыми показателями. Перед подключением стоит протестировать сервис и оценить задачи компании, чтобы выбрать оптимальное решение.

Принцип работы программ для управленческого учета

Все системы управленческого учета работают по общей логике: сервис получает финансовые операции, обрабатывает их и формирует отчеты в наглядном виде.

Одни программы забирают операции из бухгалтерских систем, другие подключаются к банкам напрямую. Некоторые решения объединяют несколько источников, создают полную картину движения средств.

После загрузки операций система распределяет их по статьям доходов и расходов, проектам и подразделениям. На основе этой структуры формируются отчеты и дашборды. Продвинутые сервисы строят прогнозы, рассчитывают отклонения и сигнализируют о рисках.

Для большинства компаний необходимы три ключевых инструмента:

- отчет ДДС;

- отчет ПиУ;

- бюджетирование.

Теперь разберем каждый инструмент подробнее.

Отчет ДДС

Отчет о движении денежных средств показывает, сколько денег поступило и сколько было потрачено. Система автоматически распределяет операции по статьям, демонстрирует структуру расходов и доходов. Руководитель видит источники и направления денежных потоков.

Программа помогает выявлять риск кассового разрыва: если расходы превышают поступления, сервис сигнализирует об этом заранее. Отличие от Excel — объединение данных по нескольким счетам, компаниям и валютам без ручного свода. Также можно анализировать расходы по конкретным направлениям, например закупку сырья или рекламный бюджет.

Отчет ПиУ

Отчет о прибылях и убытках показывает эффективность работы компании за выбранный период. Сервис сопоставляет плановые показатели с фактическими и рассчитывает ключевые метрики: чистую прибыль и рентабельность. Графики и виджеты демонстрируют динамику доходов по месяцам и позволяют выявить проблемные участки.

Пользователь видит вклад каждого проекта и направления в общий результат компании. Благодаря автоматическим расчетам сервис экономит время и снижает вероятность ошибок.

Отчет ПиУ показывает не только финансовый результат, но и операционную прибыль, результат до налогообложения. Это позволяет руководителю оценивать эффективность бизнеса всесторонне и принимать решения на основе точных данных.

Бюджетирование

Бюджетирование помогает ставить финансовые цели и контролировать их выполнение. Компания распределяет доходы и расходы по статьям и направлениям. После завершения периода сервис показывает отклонения от плана. Если расходы превышают лимит, руководитель видит это сразу.

Инструменты бюджетирования включают бюджет движения денежных средств и платежный календарь. С их помощью бизнес заранее оценивает нагрузку на счета, предотвращает кассовые разрывы и корректирует стратегию.

Как выбрать сервис

При выборе программы обращайте внимание на:

- Надежность и язык. Российские сервисы стабильны и предоставляют поддержку на русском.

- Облачный доступ. Контроль финансов возможен из любой точки, а техническое обслуживание выполняет разработчик.

- Интеграции. Автоматический обмен с банками, CRM и бухгалтерией снижает риск ошибок.

- Простота освоения. Понятная документация и поддержка ускоряют запуск.

- Соответствие задачам бизнеса. Отчеты и инструменты должны решать конкретные задачи.

- Пробный период. Тест помогает оценить функционал и выбрать тариф.

Внедрение в малом бизнесе

- Переход от Excel — просто. Все финансовые данные можно легко перенести с помощью импорта CSV-файлов. Быстро разобраться помогут учебные видео и подробная документация.

- Знакомство с системой двумя удобными способами. Закажите бесплатную онлайн-демонстрацию и проконсультируйтесь со специалистом. Либо воспользуйтесь опцией «под ключ» — наша команда полностью настроит платформу под ваши нужды, перенесет данные и проведет обучение сотрудников. Это обеспечивает корректное ведение учета уже с первых дней работы.

- Полный доступ к функционалу в тестовом режиме. Самый эффективный способ проверить, подходит ли система — протестировать ее на реальных задачах. Большинство решений предоставляют бесплатный пробный период с полным набором возможностей. Так вы точно определите, какие инструменты необходимы, и выберете подходящий тариф без лишних затрат.

Вывод

Управленческий учет обеспечивает прозрачность финансов и контроль. Отчеты ДДС и ПиУ, бюджетирование и платежный календарь помогают анализировать прибыль, планировать расходы и снижать риск кассовых разрывов. Современные сервисы автоматизируют рутинные операции и создают наглядную финансовую картину, а компания выбирает инструмент под свои задачи.

Сколько денег вы тратите на Excel? Узнайте, сколько ваш бизнес теряет на рутинном финансовом учете.

- Finance 5 март7 финансовых ошибок бизнеса, которые лишают вас денег

Компания может стабильно продавать, расти по выручке и даже показывать прибыль в отчетах. Но при этом на счетах регулярно не хватает средств, появляются кассовые разрывы и растет долговая нагрузка. Причина часто не во внешнем рынке, а во внутренних управленческих ошибках. Разбираем 7 финансовых просчетов, которые незаметно лишают бизнес денег и подрывают устойчивость.

Можно встретить кризис без денег на счетах и без резервов. А можно держать на складе запасов на несколько лет вперед и все равно терять прибыль. И первое, и второе — финансовые ошибки.

Ошибка №1. Ориентируетесь только на бухучет, а не на финучет

Бухгалтерский учет создает ощущение порядка. Все операции отражены, прибыль посчитана, отчетность сдана. Кажется, что деньги под контролем. Но бухучет решает другую задачу — формирует внешнюю отчетность. Он показывает прошлое. Управлять текущими денежными потоками на его основе сложно.

Финансовый учет помогает смотреть на деньги как на актив и принимать решения в моменте. Он фиксирует реальные движения средств и показывает актуальную картину.

Пример. Предприниматель открыл магазин одежды и 1 июля закупил новую коллекцию. В начале августа он посмотрел бухучет — июль прошел успешно, продажи высокие. Он повторил закупку 15 августа. Но спрос резко упал.

Если бы предприниматель анализировал финучет, он увидел бы, что в период с 1 по 15 августа продажи почти остановились. Тренд изменился. Решение о повторной закупке можно было скорректировать и сохранить деньги.

Что делать? Начните вести финучет:

- Фиксируйте все операции и собирайте их в одном месте — в таблице или сервисе.

- Разделяйте доходы и расходы по статьям учета: производственные, коммерческие, управленческие.

- Регулярно формируйте отчеты ПиУ и ДДС и анализируйте их.

Отчет ПиУ показывает выручку, расходы и итоговый финансовый результат. Он помогает находить точки роста и убыточные направления.

Отчет ДДС отражает движение денег по счетам. С его помощью видно, какие проекты приносят деньги и когда возможен кассовый разрыв.

В таблицах учет ведут вручную. Каждую операцию нужно заносить самостоятельно и настраивать формулы. На это уходит 2–3 часа в неделю. Ошибки в расчетах встречаются часто, а отчеты обновляются редко.

В сервисах финучета система автоматически фиксирует операции и обновляет показатели. Предприниматель видит актуальную картину после каждого движения денег.

Ошибка №2. У бизнеса нет резервного фонда

Когда компания получает прибыль, хочется направить ее на развитие или вывести дивиденды. Деньги не должны лежать без дела. Но если распределить всю чистую прибыль, бизнес останется без подушки безопасности.

При кризисе или падении продаж нужны свободные средства. Если деньги вложены в оборудование, запасы или зависли в дебиторке, быстро их вернуть сложно. Компания рискует уйти в минус.

Пример. Ателье активно росло. Руководитель вкладывал всю прибыль в оборудование, ткани и расширение штата. Появился конкурент с более низкой ценой и агрессивной рекламой. Продажи упали. Резервов нет, обязательства остались. Пришлось сокращать сотрудников и закрывать бизнес.

Если бы у компании был резерв на 3–6 месяцев, владелец смог бы изменить ассортимент, пересмотреть цены и запустить продвижение.

Что делать? Создайте резервный фонд:

- Рассчитайте операционные расходы за 3–6 месяцев. Их можно увидеть в отчете ПиУ.

- Откладывайте 15–30% чистой прибыли в резерв.

- Храните средства на вкладе с возможностью пополнения и снятия.

Задача резерва — не зарабатывать, а быть доступным в любой момент.

Ошибка №3. Берете кредиты без плана погашения

Кредиты помогают расти. Но обязательства требуют дисциплины. Даже если выручка превышает задолженность, можно столкнуться с кассовым разрывом. Причина — отсутствие графика платежей и планирования.

Речь идет не только о банковских кредитах, но и о других обязательствах:

- оплате поставщикам;

- зарплате сотрудникам;

- дивидендах собственникам и др.

Пример. ИП ежедневно продает щебень на 33 000 ₽. Расходы — 23 000 ₽. В месяц при 25 рабочих днях прибыль выглядит достойно. Но аренду, рассрочку и кредит нужно платить в начале месяца, когда основная выручка еще не поступила. Возникает ощущение, что обязательства не подъемны.

Проблема не в размере дохода, а в отсутствии планирования.

Что делать? Ведите платежный календарь:

- Зафиксируйте все обязательства: сумму, дату, контрагента.

- Разнесите платежи по календарю и добавьте планируемую выручку.

- Контролируйте остатки на счетах каждый день.

Так вы заранее увидите возможный кассовый разрыв и сможете договориться о переносе платежа.

Ошибка №4. Смешиваете личные деньги и средства бизнеса

ИП и самозанятые часто используют один счет для всего. Деньги приходят и уходят без разделения.

Такой подход приводит к:

- кассовым разрывам;

- неверным управленческим решениям;

- дефициту оборотных средств;

- проблемам с определением реальной прибыли.

Пример. Самозанятая мастер получает 5 000 ₽ за услугу. Часть тратит на материалы, часть — на личные покупки. Себестоимость услуги она не считает. В итоге ставит среднюю цену по рынку и недополучает прибыль.

Что делать? Разделяйте расходы

- Владельцу ООО выплачивать дивиденды официально и оформить себе зарплату.

- ИП открыть отдельные счета для бизнеса и личных нужд.

- Планировать вывод средств заранее с учетом потребностей компании.

Ошибка №5. Не контролируете дебиторскую задолженность

В отчете ПиУ деньги отражаются как заработанные. Но пока клиент не оплатил счет, их нет в кассе.

Большая дебиторская задолженность приводит к:

- потере потенциальной прибыли;

- обесцениванию денег;

- риску безнадежных долгов;

- кассовым разрывам.

Пример. Компания продает товары в рассрочку. Долгов много, суммы небольшие. Часть клиентов проходит процедуру банкротства. Старые долги приходится списывать.

Что делать? Контролируйте дебиторскую задолженность

- Вести учет всех задолженностей и регулярно напоминать о платеже.

- Направлять досудебные претензии.

- Обращаться в суд при игнорировании обязательств.

- Пересмотреть условия оплаты и брать авансы.

В системах финучета неоплаченные счета сразу видны в отчетах.

Ошибка №6. Замораживаете деньги в активах

Наличие запасов на складе создает ощущение стабильности и будущей безопасности — сырье и детали всегда под рукой, производство продолжается. Однако когда фирма тратит средства на чрезмерные запасы, вместо того чтобы направлять капитал на развитие, инновации или увеличение оборота, она упускает выгоду. Оптимально рассчитывать наличие товара исходя из потребностей продаж плюс страховочный запас — обычно около 10% от средних объемов. Он призван покрывать непредвиденные перебои в поставках. Если же этот резерв достигает 100% и более, речь идет уже об застое капитала. Подобное напоминает человека, который прячет деньги под матрас, игнорируя возможности получить доход от инвестиций, покупки активов или депозита. Такой подход приводит к потере возможной прибыли.

Складские запасы способны:

- портиться с течением времени, что вынуждает списывать активы и понести финансовые потери;

- утрачивать спрос и ценность, из-за чего их приходится реализовывать с огромными скидками, часто ниже стоимости производства;

- занимать пространство на складе, увеличивая расходы на хранение и обслуживание.

К замороженным активам также относятся:

- неэксплуатируемое помещение или незадействованное оборудование;

- невостребованная прибыль, находящаяся на расчетных счетах компании. Исключение составляет лишь резервный фонд.

Например, на предприятии по обработке дерева имеется запас целевой древесины и готовой продукции почти в три раза выше месячных объемов реализации. Общий избыток материалов и товаров составляет 500 000 ₽. Владелец не может приобрести новую технику из-за отсутствия средств, вынужден брать кредит под высокие проценты. Альтернативой стало бы использование части запасов для получения оборотных средств через их продажу.

Решение: эффективно управляйте активами:

- ведите полный учет всех имущественных позиций, включая складские остатки;

- максимизируйте доходы за счет монетизации свободных ресурсов — например, сдавайте неиспользуемые цехи или оборудование в аренду;

- осуществляйте закупки строго исходя из реальных потребностей, а не по привычке.

Для точного контроля остатков и предотвращения избыточных закупок применяйте специализированные программы учета складских операций. Такие системы автоматически обновляют данные на основании документации и позволяют грамотно планировать пополнение запасов.

Ошибка №7. Игнорируете выгодные налоговые режимы

Предприниматели годами работают на одном режиме налогообложения, даже если есть более подходящий. Высокая налоговая нагрузка напрямую снижает прибыль.

Пример. ИП на УСН «Доходы» платит 6% с выручки 500 000 ₽ — 30 000 ₽. При переходе на УСН «Доходы минус расходы» и расходах 350 000 ₽ налог составит 22 500 ₽. Разница ощутима.

Что делать?

- Проанализировать доходы и расходы за год.

- Изучить региональные льготы и специальные ставки.

- Сравнить налоговую нагрузку на разных режимах.

Сменить режим можно раз в год. Исключение — НПД и патент.

Бонусная ошибка. Экономите на инструментах учета

Таблицы кажутся бесплатными. Но ручной ввод операций, настройка формул и сведение отчетов требуют времени. Данные обновляются раз в неделю или месяц. Решения принимаются на основе устаревшей информации.

Профессиональные сервисы финучета автоматизируют процессы и обновляют отчеты в режиме реального времени. Предприниматель экономит часы работы и снижает риск ошибок.

Финансы — инструмент развития, а не формальность. Когда предприниматель управляет денежными потоками системно, прибыль растет, а риски снижаются. Деньги работают эффективнее, если ими управляют осознанно.

Сколько денег вы тратите на Excel? Узнайте, сколько ваш бизнес теряет на рутинном финансовом учете.

- Finance 1 март«DOC»

📃 Мы по-прежнему ждем разрешения от регулятора и третьих сторон на публикацию лицензии OFAC. Она была выдана на основании документов, поданных еще в 2024 году.

Также мы готовим к публикации официальный ответ от OFAC и комментарий от Sarah Hickman Sanctions Licensing Officer по поводу RRGL 76A.

Это прояснит вопросы, которые давно оставались без ответа, однако сейчас эти материалы не могут быть выложены без разрешения со стороны. 😰 Увы, время такое.

- Почему это важно?

У нас недостаточно ресурсов, чтобы защититься от атак, провокаций и агрессивного давления, если вопрос стоит настолько остро. Нам нет смысла переходить в стадию «революционеров», так как мы прекрасно осознаем реалии: многие вопросы уже лежат в плоскости политических аспектов и решений.

Люди, упрекающие нас в нейтральности, забывают о том, что всё это время мы постоянно находились под давлением с разных сторон.

Наши публикации цензурировались в медиа, мы получали требования об удалении ❌— и это лишь самые мягкие инциденты из тех, с которыми мы столкнулись, освещая ситуацию с заблокированными активами.

Мы осознанно не вмешиваемся в скандалы, политику, корпоративные игры и конфликты, хотя для этого были сотни поводов. Ведь очевидно, что в этом нет смысла.

⚖️ Изучив судебные процессы в России, мы пришли к выводу: вопрос с заблокированными активами необходимо решать исключительно в международном правовом поле — через получение лицензий и вывод активов из России. Это никто не запрещал.

Все остальные способы обречены на бесконечные и бессмысленные процессы борьбы с системой.

«76А»

📁 Безусловно, многие наши читатели уже догадались: важный документ касается того, могли ли активы быть выведены по генеральной лицензии 76A, выпущенной регулятором на период приостановки деятельности до 31 января 2024 года.

⏳ Спустя достаточное количество времени, если мы получим отказ в разрешении на публикацию письма и документации от инспекции OFAC, нам кажется уместным и справедливым опубликовать материал, который позволит другим сторонам повторить нашу работу и получить аналогичный ответ.

Нас удивляет, что многие потратили больше энергии и средств на то, чтобы обливать нас грязью, чем на целенаправленное решение вопросов по разблокировке активов в международном поле. Да, мы понимаем, что не у всех есть команда международных юристов и узкая специализация в этой области, но всё же.

- С другой стороны, у большинства людей, очевидно, отключилось рациональное понимание ситуации и произошло погружение в эмоции. В каком-то роде эта безвыходная ситуация заставляет людей идти на отчаянные и порой безумные поступки.

🤷♂️ Однако глупо ожидать разрешения вопроса от государства в ситуации, когда оно сфокусировано на другом, а инфраструктура погружена в выживание на локальном рынке. Логично, как и то, что любое движение отнимает время, требует соответствующих навыков, экспертизы и не может быть бесплатным.

В последнее время у нас есть одна часто употребляемая фраза: «Работаем с тем, что имеем, и не сворачиваем с пути».

—

Автор: Виктор Кох