Онлайн-сервис для аналитики финансов и ведения управленческого учёта компании. Помогает принимать управленческие решения на основе данных и находить новые точки развития. Сайт: https://clck.ru/3NrW3Y

Мы часто видим, как бизнесмены радуются деньгам на счету, но теряют уверенность в завтрашнем дне. Цифры разбросаны, команда видит только свой участок, а общая картина теряется. В статье мы показываем, какие отчеты собирают все финансовые потоки в единую картину и помогают управлять бизнесом спокойно.

Если смотреть на финансовые операции как на отдельные суммы, их сложно сложить в единую картину. Непонятно, куда уходят деньги и какие проекты приносят реальную прибыль. Когда все движения собираются в отчеты, их легче анализировать — находить доходные направления и оптимизировать расходы.

Зачем нужны финансовые отчеты

Любой бизнес — это постоянное движение денег. Часто владельцы теряют контроль над этим потоком. Становится непонятно, на что уходят средства и откуда приходят. Если трудно объяснить прошлые периоды, еще сложнее планировать будущее.

Каждый платеж оставляет след: зарплата сотрудников, закупка сырья, поступление оплаты от клиента. Собирая эти следы в отчеты, анализируя их и планируя новые шаги, мы ведем финансовый учет. Финансовая отчетность помогает контролировать денежные потоки, оценивать прибыльность, планировать действия и избегать ошибок, превращая разрозненные цифры в единую управленческую картину.

Сохранять эти финансовые следы, систематизировать их в отчеты, анализировать и строить дальнейшие планы — все это составляет суть финансового учета. Его фундаментом является финансовая отчетность. Она позволяет:

- контролировать денежные потоки — отслеживать, кому, когда и сколько мы платим, а также какие платежи поступают к нам;

- оценивать эффективность бизнеса — определять его прибыльность, рентабельность, платежеспособность и маржинальность;

- планировать и принимать обоснованные управленческие решения — касательно оптимизации процессов, расширения деятельности или новых партнерств;

- избегать ошибок — таких как невыгодные сделки, некорректное распределение бюджета или принятие непосильных кредитных обязательств;

- объединить все аспекты бизнеса — рассматривать сотрудников, клиентов, производство и продукт через призму финансовых показателей.

Существует три основных вида таких отчетов, о которых мы и поговорим.

Отчет о движении денежных средств (ОДДС)

Представьте выписку по расчетному счету бизнеса. В ней — полная история операций за период, например, месяц: 20 000 ₽ перечислено поставщику за материалы, 5 000 ₽ ушло на оплату коммуналки за офис, 30 000 ₽ получено авансом от клиента и т.д. Итог выписки — остаток на счете. По сути, эта история поступлений и списаний в упрощенном виде и есть движение денежных средств (ДДС), или cash flow.

В ОДДС фиксируются деньги, которые фактически поступили на счета компании или были с них списаны. Такой подход называется кассовым методом. Например, вы перечислили 20 000 ₽ поставщику за товар, который он еще не привез. Эти 20 000 ₽ уже отразятся в ДДС как расход. И наоборот, если клиент перевел 30 000 ₽ авансом за еще не выполненную работу, эта сумма сразу попадет в отчет как приход.

Зачем нужен ОДДС

Этот отчет дает контроль над денежным потоком: сколько, откуда пришло и куда ушло, что осталось. Это позволяет:

- Выявить самые доходные направления. Например, если на производство молока и масла тратится одинаково, но масло приносит втрое больше выручки, можно сфокусироваться на нем, свернув молочный цех.

- Найти крупные статьи расходов. Если платежи по кредитам становятся неподъемными, отчет покажет это, и можно будет договориться с кредиторами о реструктуризации.

- Принимать обоснованные финансовые решения. ОДДС поможет понять, хватит ли у бизнеса свободных средств в этом месяце на покупку, например, нового станка.

- Предотвратить кассовый разрыв — ситуацию, когда деньги на счетах кончились, а платить по обязательствам нужно. Например, зарплату надо выдать 8 числа, а оплата от клиента поступит только 10-го.

Из чего состоит ОДДС

Это таблица, где отражены списания и поступления.

- По горизонтали — вид деятельности и статья учета. Например, закупка сырья — операционная деятельность (производственный расход), а покупка оборудования — инвестиционная.

- По вертикали — период (неделя, месяц, квартал, год).

Статьи можно детализировать, добавлять пояснения. Это помогает увидеть, на что тратится больше всего, какая деятельность приносит основной доход и что можно оптимизировать.

Пример: компания «Цветовод»

Предположим, у компании «Цветовод» (продажа растений и озеленение) доходы за месяц таковы:

- Оплата товаров (растения) — 43 500 ₽.

- Оплата услуг (озеленение) — 120 000 ₽.

- Предоплата за товары — 5 000 ₽.

- Предоплата за услуги — 30 000 ₽.

Руководитель видит:

- 163 500 ₽ (120 000 + 43 500) — это «свободные» деньги, которыми можно распоряжаться.

- 35 000 ₽ (30 000 + 5 000) — это аванс, который еще нужно отработать, и эти средства не являются окончательным доходом.

- Услуги озеленения приносят больше выручки, чем продажа растений.

Анализ остатка

Ключевой итог ОДДС — остаток денег на счетах. Он показывает дефицит или профицит.

- Отрицательное сальдо (расходы > доходов) может сигнализировать о хроническом дефиците (требует пересмотра издержек) или быть разовым явлением (крупная покупка оборудования).

- Положительное сальдо (профицит) — это хорошо, но если деньги просто лежат на счете, бизнес теряет потенциальную прибыль. Их можно:

ОДДС и платежный календарь

ОДДС, как правило, строится с помесячной разбивкой и не всегда предупредит о завтрашнем кассовом разрыве. Для ежедневного контроля платежей и поступлений используется платежный календарь, который помогает планировать операции по дням.

Отчет о прибылях и убытках (ОПиУ)

ОДДС показывает наличие денег на счетах, но являются ли они прибылью? На этот вопрос отвечает отчет о прибылях и убытках. Если ОДДС отражает процесс, то ОПиУ — финансовый результат.

В ОПиУ суммы фиксируются методом начислений — только после подписания закрывающих документов (актов, накладных), когда деньги официально становятся выручкой. Например, аванс в 2 000 ₽, полученный 5 мая, попадет:

- В ОДДС — 5 мая.

- В ОПиУ — 10 мая (после подписания акта выполненных работ).

Зачем нужен ОПиУ

Отчет оценивает экономическую эффективность бизнеса и помогает:

- Определить прибыльность и размер возможных дивидендов.

- Оптимизировать расходы (например, выявить раздутые административные затраты).

- Найти самый рентабельный проект. Например, масло дает выручку 300 000 ₽ при затратах 250 000 ₽ (рентабельность 20%), а молоко — 100 000 ₽ при затратах 60 000 ₽ (рентабельность 67%). Выпускать молоко выгоднее.

Из чего состоит ОПиУ

Это таблица, где по горизонтали — периоды, по вертикали — финансовые показатели и статьи.

Основные разделы:

- Выручка — это доход от основной деятельности компании, который показывает общую сумму заработанных от продаж средств.

- Производственные расходы (или себестоимость) — средства, затраченные непосредственно на создание продукта или оказание услуги. Детализация этой статьи (например, выделение затрат на сырье, зарплату производственного персонала) помогает понять, какие факторы больше всего влияют на себестоимость. К примеру, в IT-разработке до 85% расходов часто составляют зарплаты программистов. Рост себестоимости — сигнал к анализу: какую именно статью можно оптимизировать?

- Валовая прибыль — разница между выручкой и себестоимостью. Этот показатель отражает, сколько средств остается после покрытия прямых затрат на производство и реализацию. Сравнивая валовую прибыль по разным товарам или направлениям, можно определить наиболее доходные из них.

- Внереализационные доходы — поступления, не связанные с основной деятельностью. Например, доход от сдачи в аренду свободного помещения. Если такие доходы становятся стабильными, есть смысл рассмотреть это направление как потенциально основное.

- Косвенные (управленческие) расходы — затраты на обеспечение работы бизнеса в целом: административный персонал, аренда офиса, маркетинг, налоги. Они показывают, сколько ресурсов уходит на поддержание операционной деятельности. Их анализ часто открывает возможности для экономии — например, за счет перехода на удаленный формат работы или оптимизации площадей.

- Рентабельность — показатель, демонстрирующий, сколько прибыли приносит каждый вложенный рубль. Направления с высокой рентабельностью целесообразно развивать, а с низкой — оптимизировать: сокращать издержки или корректировать цены.

Важно анализировать ОДДС и ОПиУ вместе. Например, по ДДС виден профицит от продажи имущества, и вы решаете вывести деньги как дивиденды. Но ОПиУ при этом может показывать убыток по основной деятельности, и эти средства были бы критически важны для покрытия будущих расходов.

Управленческий баланс

Баланс — сводка активов (чем владеет бизнес) и пассивов (за счет чего существует бизнес) на конкретную дату. Это общая финансовая «фотография» компании.Данные в баланс попадают из управленческого или бухгалтерского учета.

Зачем нужен баланс

Отчет помогает:

- Оценить платежеспособность бизнеса — понять, насколько быстро компания способна погасить все обязательства, конвертировав активы в денежные средства.

- Проанализировать структуру обязательств — увидеть соотношение дебиторской и кредиторской задолженности. Например, значительный объем дебиторки может сигнализировать о необходимости активнее работать с должниками по возврату средств.

- Классифицировать обязательства по срочности — отделить текущие долги, которые нужно погасить в ближайшее время, от долгосрочных.

- Оценить структуру капитала — понять, за счет каких источников (собственных или заемных) преимущественно финансируется деятельность. Это показывает, накапливает ли компания реальную стоимость или зависит от внешнего финансирования.

- Выявить неэффективно используемые активы — обнаружить «замороженные» ресурсы. Классическая ситуация: по отчету о прибылях есть прибыль, а денег на счетах нет. Баланс может показать, что прибыль «осела» в излишках товарных запасов или сырья. Мобилизация этих активов позволяет высвободить средства и повысить финансовый результат.

Из чего состоит баланс

Два равновесных раздела (Активы = Пассивы):

- Активы:

- Пассивы:

Сравнение отчетов

- ОДДС — о движении реальных денег (кассовый метод).

- ОПиУ — о финансовых результатах (метод начислений).

- Баланс — о финансовом положении на дату (активы и источники их формирования).

Для глубокого анализа и принятия верных решений все три отчета необходимо рассматривать в связке.

Пример комплексного анализа

Планирование роста и инвестиций

Задача: расширение бизнеса, открытие новых точек или запуск продукта.Анализ отчетов:

- ОДДС: наличие свободных средств и график крупных поступлений.

- ОПиУ: рентабельность рассматриваемого направления.

- Баланс: активы, которые можно использовать для масштабирования.

Пример: наличие 200 000 ₽ на счетах (ОДДС), высокая прибыльность текущей деятельности (ОПиУ) и достаточный объем собственных активов (Баланс) создают надежную основу для инвестиций.

Управление кассовыми разрывами при сезонности

Задача: преодоление дефицита денежных средств в межсезонье.Анализ отчетов:

- ОДДС: распределение денежных потоков по месяцам.

- ОПиУ: определение направлений или товаров, которые сохраняют прибыльность в низкий сезон.

- Баланс: поиск активов (например, резервов), способных поддержать бизнес в период спада.

Пример: в межсезонье на счетах 30 000 ₽ при обязательствах 50 000 ₽. При этом годовая прибыль высока (ОПиУ), а баланс показывает долгосрочную дебиторскую задолженность в 200 000 ₽. Возврат этих средств поможет пережить период низких поступлений.

Оценка эффективности новой стратегии

Задача: анализ влияния изменений (новая стратегия, смена поставщиков).Анализ отчетов:

- ОДДС: динамика денежного потока после изменений.

- ОПиУ: рост или падение прибыльности, появление убытков.

- Баланс: возникновение новых обязательств, повышающих риски.

Пример: после внедрения изменений наблюдается сокращение денежных средств на 100 000 ₽ (ОДДС), снижение прибыли на 20% (ОПиУ) и рост долгов (Баланс). Это указывает на необходимость корректировки стратегии, поиска ликвидности и оптимизации расходов.

Использование отчетов в комплексе позволяет решать разнообразные управленческие задачи: от расчета точки безубыточности и формирования ценовой политики до оценки маркетинговых активностей и антикризисного планирования.

Используйте бесплатные шаблоны в Excel и другие инструменты для финучета и повышения эффективность бизнеса. А если хотите автоматизировать финучет и забыть об ошибках и рутине, то регистрируйтесь в Аспро.Финансы.

Рост налогов, санкции и подорожание материалов делают 2026 год особенно трудным для российского бизнеса. Без грамотного финансового планирования компании рискуют столкнуться с нехваткой денег и потерей прибыльности. В статье разберем, как создать работающий финансовый план, выбрать правильные инструменты планирования и избежать типичных ошибок.

С 2026 года лимит по УСН снизится до 20 млн рублей. Предпринимателям с большей выручкой придется перейти на НДС и освоить счета-фактуры. Ошибки в документах приведут к потере вычетов и штрафам. В статье разбираем новые требования и план подготовки к переходу.

Рост штата часто создает ощущение развития компании, но при этом маржа падает. Когда ФОТ воспринимают как одну сумму, за ней скрываются реальные расходы на оклады, премии, соцпакет и налоги. В статье рассказываем, как разбор выплат помогает понять, где бизнес теряет деньги и на что стоит обратить внимание.

Повышение ставки НДС до 22 % уменьшит маржу, увеличит затраты и заставит компании пересмотреть свои бюджеты. Это усложнит работу, добавит больше финансовых рисков и сделает управление бизнесом менее предсказуемым. В статье объясняем, что маркетинговым агентствам важно учесть, чтобы подготовиться к изменениям без снижения прибыли.

Декабрь — это время подведения итогов и окно возможностей для планирования. Именно сейчас можно не только закрыть финансовые вопросы года, но и создать прочный фундамент на следующий год, избавив себя от лишней рутины и неопределенности.

Год заканчивается, и предприниматель снова сталкивается с вопросом, насколько честно бизнес отработал свои цели. Когда я подводила итоги за разные годы, видела одно: пока не соберешь ключевые отчеты и не посмотришь на цифры спокойно, невозможно понять, что на самом деле происходит внутри компании. В статье разбираю, как пройти этот этап без стресса и подготовиться к новому году увереннее.

Конец года дает время оценить результаты и подумать о будущем. Рост НДС и изменения в налогообложении повышают риски, и без продуманного финансового плана бизнес может столкнуться с кассовыми разрывами. В статье я объясняю, как спокойно и последовательно подготовить компанию к работе в 2026 году.

Когда стало ясно, что пороги и требования вводят постепенно, многие почувствовали облегчение. Но я вижу другую сторону: даже мягкие изменения затрагивают учет, договоры, процессы и кассовые потоки. Если отложить подготовку, реформу можно встретить в самый уязвимый момент. В статье я разобрал, что изменилось и почему расслабляться рано.

В условиях экономической нестабильности компаниям важно внимательно следить за своими расходами. Одной из главных статей затрат остается фонд оплаты труда: зарплаты, налоги и взносы. Ошибки в управлении этими расходами могут напрямую повлиять на прибыль бизнеса.

Чтобы помочь компаниям эффективнее контролировать траты на команду, в сервисе Аспро.Финансы появился новый модуль учета зарплаты. Он делает расходы на сотрудников прозрачными и позволяет анализировать их влияние на финансовый результат.

Зачем нужен учет зарплаты в финансовой системе

Зарплата, налоги и взносы — основная статья операционных расходов, от которой зависит рентабельность и чистая прибыль компании. Небрежное управление этими расходами может стать причиной потерь.

Модуль учета зарплаты в Аспро.Финансы решает эту проблему. Он предоставляет полную видимость расходов на команду, анализирует их влияние на финансовые результаты бизнеса и позволяет импортировать данные о начислениях из 1С и других систем.

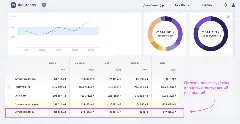

Возможности модуля учета зарплат

1. Прозрачность расходов. Модуль позволяет детально учитывать расходы на команду в разрезе отделов и проектов. Это позволяет видеть, сколько тратится на каждое бизнес-направление.

2. Оптимизация затрат. Вы сможете распределить расходы на себестоимость продукции или услуг, что даст точную картину маржинальности.

3. Полный контроль за ФОТ. Отслеживайте динамику изменений в фонде оплаты труда, сравнивайте его с выручкой и другими финансовыми показателями.

4. Точные отчеты. Данные из модуля попадают в отчеты о прибылях и убытках, зарплате и налогах, что особенно важно для правильного расчета чистой прибыли.

5. Аналитика и метрики. На основе собранных данных можно строить ключевые метрики, такие как выручка на сотрудника, доля ФОТ в выручке, а также анализировать рентабельность по отделам и направлениям.

Как это поможет в условиях экономической неопределенности

В условиях неопределенности компании стараются оптимизировать расходы и точнее планировать бюджет. Новый модуль учета зарплаты в Аспро.Финансы помогает держать под контролем затраты на команду, оценивать их влияние на прибыль и принимать обоснованные кадровые решения.

Модуль уже доступен в системе. Пользователи могут протестировать возможности сервиса в течение 14 дней бесплатно.

Когда руководитель видит движение денег и понимает, откуда приходят и куда уходят средства, компания растет. Без контроля даже прибыльный бизнес может столкнуться с убытками. В материале — основные принципы, которые помогают выстроить понятную систему управления финансами и держать компанию в плюсе.

Задача

Руководитель компании по поставке промышленного оборудования из Китая столкнулся с проблемой: управленческий учет не сходился с реальностью. После загрузки данных по счетам в системе появилась загадочная разница — 8 миллионов рублей. Самостоятельно разобраться не удалось, и Николай обратился за консультацией к финансовому директору Ольге Турчиной.

Привести в порядок управленческий учет, разобраться с валютными колебаниями, возвратами, командировками и научиться формировать корректные отчеты по прибыли и убыткам.

Решение

Консультация проходила в несколько этапов. Вместе с Ольгой Николай шаг за шагом разобрал все слабые места в системе Аспро.Финансы, настроил учет и вывел отчетность в плюс.

1. Возвраты от поставщиков

Поставки из-за границы нестабильны — иногда поставщик не может отгрузить товар вовремя или в полном объеме. Николай учитывал возвраты неправильно — относил их к операционной деятельности и включал в отчет «Прибыли и убытки» (ПиУ).

Это искажало картину: обороты по операционной деятельности в ДДС были завышены, а рентабельность — занижена.

Что сделала Ольга:

- Добавила отдельную статью «Возвраты».

- Настроила, чтобы возвраты отображались только в финансовой деятельности ДДС и не попадали в ПиУ.

Теперь возвраты не искажают отчетность, а данные по движению средств стали реалистичными.

2. Настройки курса валют

Закупки ведутся в юанях, и Николай подключил автоматическую синхронизацию курса с Центробанком. Но реальные курсы банков отличались, из-за этого баланс «плавал», а курсовая разница считалась неверно.

Решение:

Ольга показала, как задать свой курс для каждой конвертации.

Рассказала, как покупать валюту по биржевому курсу через брокера, чтобы избежать банковских наценок.

Пример экономии:

На закупке оборудования на 1 млн юаней можно было сэкономить 880 000 ₽ — при курсе Альфа-Банка 12 ₽ и биржевом 11,36 ₽.

3. Перемещения между счетами

Компания размещала свободные деньги на депозитах. Из-за множества операций система создавала дубли, отчеты «плыли».

Что сделали:

В рамках проекта специалисты Аспро.Финансы доработали интеграцию с банками.

Теперь можно использовать единый счет для депозитов, на котором автоматически учитываются все списания и возвраты. Результат — чистые отчеты без ручного удаления дубликатов.

4. Отчет «Прибыли и убытки»

Николай не учитывал реализацию услуг, закупки ТМЦ на склад и продажу товаров клиентам — из-за этого рентабельность считалась неправильно.

Решение:

Ольга показала, как признавать доходы и расходы методом начисления.

После настройки ПиУ стал отражать реальную чистую прибыль компании и точную рентабельность проектов.

5. Подотчет и командировки

Сотрудники компании часто ездят в командировки. Раньше расходы на поездки фиксировались вручную, и это создавало путаницу.

Как теперь:

- Используется модуль «Подотчет» в Аспро.Финансы.

- Николай выделяет сумму, сотрудник получает доступ в мобильном приложении и вносит расходы.

- Все операции синхронизируются, и финдиректор видит, на что ушли средства.

- Руководителю больше не нужно искать чеки и считать остатки вручную — все видно онлайн.

6. Работа с нераспределенными суммами

После внедрения изменений остались суммы, не привязанные к статьям учета. Вместе с Ольгой Николай проработал каждую, добавил новые статьи и переименовал старые.

Теперь в отчетах нет ни одной нераспределенной операции, а структура учета полностью прозрачна.

Результат

- Все отчеты в Аспро.Финансы показывают реальные данные.

- Разница в 8 миллионов рублей исчезла.

- Николай сам ведет учет, формирует отчеты и создает подотчет для сотрудников.

- Финансовые решения теперь принимаются на основании точных данных, а не интуиции.

Управленческий учет позволяет контролировать финансы вашей организации и планировать будущее. Но внедрить его не так просто, поэтому вы можете обратиться за помощью к нашему финансовому директору Ольге. Для этого перейдите по ссылке и оставьте заявку на консультацию.

С 2026 года в России планируется пересмотр льготных условий по страховым взносам для IT-компаний. Сейчас они платят по ставке 7,6%, но в будущем цифра может вырасти до 15%. Для отрасли, где большая часть расходов — фонд оплаты труда, такое изменение может оказаться существенным.

Как повлияет повышение на маржинальность, операционные процессы и стратегии управления? Рассказываю на примере типовых расчетов и реального опыта общения с IT-компаниями.

Как изменится нагрузка на бизнес

Дополнительные расходы, которые понесет бизнес, легко рассчитать. Если годовой фонд оплаты труда компании составляет 100 млн рублей, то при нынешней ставке взносов (7,6%) она платит 7,6 млн рублей. После изменения ставки сумма вырастет до 15 млн. То есть дополнительные 7,4 млн — это почти 100% рост нагрузки.

В сегменте с невысокой маржинальностью (5–10%) такое изменение может обнулить прибыль. Особенно это касается аутсорсинговых и сервисных компаний, где фонд оплаты труда достигает 70–80% всех расходов. Продуктовые IT-компании в чуть более выгодной позиции, так как имеют возможность гибко управлять ценообразованием и масштабируемыми продуктами.

Риски для бизнеса: прямые и косвенные

На первый взгляд основная угроза — рост затрат. Но последствия шире. Повышение ставки затрагивает сразу несколько направлений:

- Снижение чистой прибыли. Это прямой результат увеличения обязательных платежей.

- Давление на зарплатный фонд. Руководителям придется выбирать: сокращать темпы роста зарплат или принимать падение рентабельности.

- Замедление роста. Деньги, которые могли бы пойти в развитие, будут уходить в страховые взносы.

- Снижение инвестиционной привлекательности. Чем ниже операционная маржа, тем менее интересен бизнес для инвесторов и банков.

Возможные последствия — рост цен и сокращение найма

Когда расходы растут так стремительно, у бизнеса остается два пути: либо сократить прибыль, либо переложить часть издержек на клиента. Оба варианта несут риски. Не все рынки готовы к повышению цен, особенно если компания работает в B2B-сегменте с фиксированными контрактами.

В результате многие IT-компании будут использовать смешанную стратегию:

- точечная корректировка цен в новых контрактах;

- оптимизация внутренних расходов (аренда, лицензии, хостинг);

- временное сдерживание найма.

Некоторые компании начнут пересматривать структуру компенсаций. Например, снижать темпы роста фиксированных окладов в пользу переменной части — бонусов, KPI и мотивационных программ. Это позволяет удержать команду, но не раздувать фонд оплаты труда в условиях растущих обязательств.

Что делать уже сейчас: рекомендации и инструменты

К 2026 году еще есть время. Но рассчитывать на то, что инициатива останется на бумаге — рискованно. Минфин уже официально предложил повысить ставку, а вероятность реализации — высокая. Поэтому стратегия «посмотрим потом» может дорого обойтись.

1. Перестроить финансовую модель

Заложите два сценария: со старой ставкой и с новой. Это покажет разницу по конкретным цифрам. Например, при фонде оплаты труда в 50 млн рублей разница по взносам составит 3,7 млн рублей в год.

2. Проанализировать маржинальность проектов

Пересчитайте бюджеты по текущим договорам с учетом новой ставки. Возможно, часть проектов окажется убыточной. Лучше понять это сейчас, чем в середине 2026 года.

3. Создать финансовую подушку

Формируйте резерв уже в этом году. Дополнительные взносы — не единоразовая статья, а постоянное обязательство.

4. Сбалансировать портфель

Посмотрите, какие направления останутся прибыльными при новых условиях. Возможно, придется акцент сместить в сторону более маржинальных продуктов или сервисов.

Почему не стоит искать «серые» пути

В подобных ситуациях некоторые предприниматели начинают искать обходные схемы: выплата части зарплаты «в конверте», вывод сотрудников за штат, фиктивные ИП. Но такие действия создают ложную экономию с крайне высоким риском.

Налоговые проверки, штрафы, блокировка счетов, потеря доверия со стороны клиентов и инвесторов — цена непрозрачности слишком высока. Сегодня репутация работает на бизнес больше, чем сэкономленные проценты.

Как сохранить конкурентоспособность в новых условиях

Государство обсуждает частичную поддержку — например, сохранение льготной ставки для зарплат выше определенного уровня. Но этого недостаточно, чтобы компенсировать нагрузку.

Компании придется самостоятельно искать резервы:

- оптимизировать внутренние процессы;

- автоматизировать финансовый и операционный учет;

- быстрее принимать управленческие решения.

Это то, с чем мы в Аспро.Финансы работаем ежедневно. Чем раньше компания начинает вести прозрачный управленческий учет, тем легче ей адаптироваться к таким изменениям. У нас есть примеры, когда внедрение сценарного планирования и контроля маржинальности помогли заранее пересчитать бюджеты и минимизировать риски.

Какие меры поддержки действительно могут помочь

Если смотреть шире, отрасли нужны не только льготы по взносам. Важно стимулировать компании продолжать развиваться:

- налоговые вычеты на инвестиции в собственные IT-продукты;

- софинансирование обучения сотрудников;

- гранты на цифровизацию и внедрение автоматизации.

Такие меры позволят не просто «выжить», а сохранить темп роста, который делает российскую IT-индустрию конкурентоспособной.

Итоги

Финансовые изменения — не повод для паники, а сигнал к действию. Повышение страховых взносов в 2026 году — почти неизбежно. Но подготовиться к ним можно уже сейчас.

Ключевые шаги:

- моделируйте разные сценарии;

- пересматривайте проекты;

- стройте подушку безопасности;

- не откладывайте автоматизацию учета.

В таких условиях побеждает не самый крупный, а самый адаптивный. И в этом смысле 2025 год — лучший момент для укрепления бизнес-фундамента.

Узнайте, как изменения повлияют на вас. Скачайте шаблон финансового плана от Аспро.Финансы, чтобы принимать верные управленческие решения на основе данных из финмодели.

С 2026 года в России планируют ввести масштабные изменения в налоговой системе. Главный из них — повышение ставки НДС. Это событие затронет всех участников рынка: от малых предпринимателей до крупных корпораций. Что конкретно изменится, как это скажется на бизнесе и какие шаги стоит предпринять заранее — разберем по порядку.

Что такое НДС и как он устроен

Налог на добавленную стоимость (НДС) — это косвенный налог, который включается в цену товаров и услуг на каждом этапе их производства и продажи. Его особенность в том, что платить налог в бюджет обязаны компании, но фактически его оплачивает конечный покупатель.

Проще говоря, каждая компания в цепочке — от производителя до магазина — начисляет НДС при продаже, вычитает налог, который заплатила своим поставщикам, и перечисляет в бюджет разницу. Таким образом, на каждом этапе уплачивается налог только с добавленной стоимости, а в конечной цене товара уже заложен весь НДС.

Как работает НДС на пути булки хлеба к вам на стол

Чтобы понять этот механизм, рассмотрим, как булка хлеба проходит цепочку от фермы до прилавка.

- Фермер выращивает зерно и продает его мельнику за 50 руб. (включая НДС 10 руб.). Фермер уплачивает эти 10 руб. в бюджет.

- Мельник перерабатывает зерно в муку и продает ее пекарю за 100 руб. (НДС = 20 руб.). Но мельник не платит все 20 руб. Он вычитает из них «входной» НДС, который уже уплатил фермер (10 руб.). Итог: мельник платит в бюджет 20 - 10 = 10 руб.

- Пекарь выпекает хлеб и продает булку магазину за 150 руб. (НДС = 30 руб.). Пекарь вычитает НДС мельника (20 руб.) и платит в бюджет разницу: 30 - 20 = 10 руб.

- Магазин продает булку вам, конечному покупателю, за 200 руб. (НДС = 40 руб.). Магазин вычитает НДС пекаря (30 руб.) и платит в бюджет: 40 - 30 = 10 руб.

Итог:

- Каждый участник цепочки заплатил по 10 руб. НДС.

- Общая сумма налога в бюджет составила 40 руб.

- Именно вы, как конечный потребитель, в итоге несли все эти расходы, так как итоговый НДС был уже включен в цену булки.

Таким образом, НДС — налог на конечное потребление, который бизнес выступает лишь его сборщиком.

Формула расчета проста:

НДС к уплате = Исходящий НДС (с продаж) – Входящий НДС (с покупок).

То есть компания выступает посредником между государством и потребителем, передает собранный налог в бюджет.

Кто должен платить НДС

Плательщиками НДС являются организации и ИП на общей системе налогообложения, а также те, кто ведет деятельность, облагаемую этим налогом (например, импортеры и налоговые агенты).

Бизнес, который работает с НДС, включает налог в стоимость своих товаров или услуг, оформляет его в универсальном передаточном документе (УПД) и ежеквартально подает декларацию. В ней отражается сумма налога к уплате — разница между НДС, начисленным покупателям, и НДС, уплаченным поставщикам.

Важно помнить: если компания применяет упрощенную систему налогообложения (УСН), но превышает лимит по доходам, она становится плательщиком НДС. Но при этом право на вычет налога не предоставляется — уплачивать его в бюджет все равно придется.

Как НДС влияет на прибыль и денежные потоки

Сам по себе НДС не является расходом компании и не учитывается при расчете налога на прибыль. Но его влияние на финансовое состояние бизнеса значительное.

Главное последствие — влияние на денежные потоки.

- Авансы поставщикам. Если вы перечисляете предоплату, включая НДС, вы сможете принять этот налог к вычету только после получения товара и закрывающих документов. До этого момента деньги фактически «заморожены».

- Отсрочка платежей от покупателей. Если вы отгрузили товар и начислили НДС, но клиент не оплатил счет, налог все равно нужно перечислить в бюджет. Это приводит к кассовым разрывам.

- Влияние на цены. Для B2B-компаний НДС не создает проблем — покупатель, как правило, принимает налог к вычету. А вот для B2C-бизнеса повышение НДС напрямую влияет на конечную цену и может снизить спрос, ведь покупатели не могут вернуть уплаченный налог.

- Риски и санкции. Ошибки в декларациях или УПД ведут к штрафам и пени. Кроме того, при отказе налоговой в вычете (например, из-за ошибок контрагентов) компании приходится платить налог повторно, что бьет по оборотным средствам.

Реформа НДС с 2026 года: что изменится

С 1 января 2026 года вступают в силу ключевые нововведения, которые повлияют на большинство российских компаний.

- Повышение ставки НДС. Основная ставка увеличится с 20% до 22%. Новая ставка применяется ко всем отгрузкам, произведенным после 1 января 2026 года.

- Снижение порога освобождения от НДС. Компании на УСН с годовым доходом свыше 10 млн рублей автоматически становятся плательщиками НДС (ранее порог составлял 60 млн рублей).

- Изменения для IT-сектора. Передача программного обеспечения, даже включенного в российский реестр, теперь облагается НДС. Это приведет к росту цен на отечественные решения и сокращению конкурентного преимущества российских разработчиков.

- Продление налоговых льгот для туризма. Освобождение от НДС для внутреннего туризма продлено до 2030 года, что позволит компаниям отрасли планировать развитие на долгосрочную перспективу.

- Обновление правил оформления УПД.

В документах для индивидуальных предпринимателей теперь нужно указывать ОГРНИП вместо данных о госрегистрации. Порядок и форма УПД будет определяться ФНС.

Последствия для разных категорий бизнеса

Компании на ОСНО

- Повышение ставки увеличит объём налогов, проходящих через оборот, что создаст дополнительную нагрузку на ликвидность.

- Необходимо обновить бухгалтерские системы, шаблоны договоров и ценовые модели с учетом ставки 22%.

- При фиксированных ценах часть увеличенной ставки может лечь на прибыль компании.

Бизнес на УСН

- Превышение лимита в 10 млн рублей означает переход на уплату НДС и необходимость полноценного налогового учета.

- Возрастет административная нагрузка и затраты на сопровождение бухгалтерии.

IT-компании

- ПО из российского реестра станет дороже для клиентов.

- Возможно перераспределение спроса в пользу решений с зарубежной регистрацией, где налоговая нагрузка будет иной.

Туризм

- Продление льготы по НДС сохранит привлекательность внутренних туров и обеспечит стабильность цен до 2030 года.

Как подготовиться к изменениям

1. Оцените финансовые последствия

Проведите сценарный анализ:

- Рассчитайте влияние повышения НДС на себестоимость и конечную цену.

- Смоделируйте несколько вариантов ценообразования: с полным, частичным и нулевым переносом налога на клиента.

- Учтите возможное падение спроса в B2C-сегменте.

- Оцените стоимость кредитных ресурсов, которые могут понадобиться для покрытия кассовых разрывов.

2. Обновите документооборот

До декабря 2025 года проведите аудит документов и систем:

- Пересмотрите все шаблоны договоров, УПД и актов.

- Проверьте корректность интеграций с контрагентами.

- Проведите тестовые расчеты с новой ставкой.

- Автоматизация процессов и цифровой контроль документов помогут избежать ошибок при переходе.

3. Пересмотрите отношения с партнерами

- Заранее обсудите условия перехода на новые цены и формы расчетов.

- Продумайте систему скидок, бонусов и акций, чтобы смягчить повышение для постоянных клиентов.

- Для стратегических партнеров можно зафиксировать условия до конца 2025 года.

4. Создайте финансовый резерв

Рекомендуемый объем — сумма дополнительных налоговых выплат за 3–6 месяцев плюс около 20% на непредвиденные расходы. Резерв лучше формировать постепенно в течение 2025 года.

5. Подготовьте сотрудников

- Проведите обучение бухгалтерии, финансового отдела, продаж и юристов.

- Сформируйте внутренние инструкции по работе с новой ставкой, документооборотом и отчетностью.

6. Введите систему мониторинга изменений

- Назначьте ответственного за отслеживание нормативных актов и обновлений ФНС.

- Подписывайтесь на официальные рассылки и отраслевые ресурсы.

- Проводите ежемесячные проверки готовности бизнес-процессов к изменениям.

Итоги

Реформа НДС 2026 года может стать серьезным испытанием для финансовой устойчивости компаний. Повышение ставки до 22%, изменения в правилах для IT и УСН, новые требования к документам — все это потребует системной подготовки. Главный принцип успеха — начать заранее. Пошаговая адаптация, финансовое планирование и автоматизация учета помогут пройти переходный период без потерь и использовать реформу как возможность укрепить позиции на рынке.

Узнайте, как изменения НДС повлияют на вас. Скачайте шаблон финансового плана от Аспро.Финансы, чтобы принимать верные управленческие решения на основе данных из финмодели.

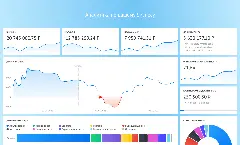

Для собственника или финансового директора важно понимать, где находятся деньги прямо сейчас и как они будут распределяться дальше. Бухгалтерская отчетность показывает прошлое — факты, которые уже произошли. Но для эффективного управления нужен инструмент, который дает актуальную картину финансового состояния, помогает прогнозировать потоки и контролировать прибыльность.

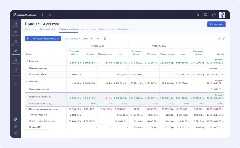

Именно эту задачу решают сервисы финансового учета. Они автоматически собирают данные из банков, CRM и других систем, формируют целостную картину бизнеса в режиме реального времени. С их помощью можно быстро увидеть, куда уходят деньги, какие проекты приносят прибыль и где есть риски кассовых разрывов. Мы собрали пять надежных решений. Они помогут упорядочить финансы и повысить прозрачность управления.

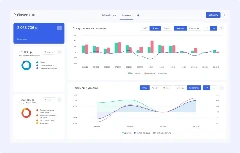

1. Аспро.Финансы

Аспро.Финансы — универсальная платформа для малого и среднего бизнеса, которая объединяет все финансовые процессы в одной системе. Она автоматизирует рутину и дает полную картину движения средств.

Ключевые возможности:

- Учет операций в разных валютах — удобно при работе с иностранными партнерами.

- Платежный календарь и инструменты бюджетирования для предотвращения кассовых разрывов.

- Контроль дебиторской задолженности.

- Формирование первичных документов прямо в системе.

- Отчеты ОДДС и ОПиУ в один клик.

- Раздельный учет по проектам и портфелям.

Стоимость: от 1 790 ₽/мес.

2. Adesk

Adesk — сервис для управленческого учета и финансового анализа. Подходит компаниям, которые хотят видеть все денежные потоки в едином интерфейсе без сложных интеграций.

Функции:

- Автоматический импорт операций из банков.

- Отчеты ОДДС, ОПиУ и баланс.

- Раздельный учет по проектам.

- Финансовое планирование и платежный календарь.

- Управление дебиторской задолженностью и выставление счетов.

Стоимость: от 1 640 ₽/мес.

3. Финтабло

Финтабло сочетает инструменты управленческого учета и финансовой аналитики. Его особенность — удобная работа с отчетами через мессенджеры: ключевые данные можно получать прямо в Telegram.

Основные возможности:

- Ежедневные и ежемесячные отчеты через Telegram-бота.

- Стандартные формы отчетности (ОДДС, ОПиУ, баланс).

- Модули для бюджетирования и планирования.

- Детальный анализ доходов и расходов.

- Мультивалютный учет и консолидация данных по нескольким юрлицам.

- Инструменты для оценки финансового состояния бизнеса.

Стоимость: от 2 630 ₽/мес.

4. КУБ24 ФинДиректор

КУБ24 ФинДиректор ориентирован на компании среднего и крупного масштаба. Сервис интегрируется с экосистемой КУБ и объединяет финансовую аналитику с данными продаж, маркетинга и товарного учета.

Функциональность:

- Комплексный мониторинг финансовых и операционных показателей.

- Сценарное моделирование «Что, если» для финансового планирования.

- Отчеты ОДДС, ОПиУ и баланс.

- Консолидация данных по филиалам и юридическим лицам.

- Глубокая аналитика по клиентам, менеджерам и направлениям бизнеса.

- Интеграция с 1С и банками.

Стоимость: от 2 500 ₽/мес.

5. БИТ ФИНАНС

БИТ ФИНАНС — решение на базе 1С для автоматизации управленческого учета и бюджетирования. Подходит для компаний со сложной структурой и большим объемом операций.

Возможности:

- Планирование и контроль исполнения бюджетов движения денежных средств (БДДС).

- Полный управленческий учет по стандартам МСФО.

- Автоматизация согласования платежей и договоров.

- Контроль лимитов расходов и платежный календарь.

- Интеграция с 1С и ERP-системами.

- Уведомления и оповещения через Telegram-бота.

Стоимость: по запросу.

Итоги

Финансовый учет перестал быть задачей только для бухгалтерии. Сегодня это инструмент для управления бизнесом в реальном времени. Современные сервисы автоматизируют рутинные операции, минимизируют ошибки и обеспечивают прозрачность движения средств. Пользуясь такими решениями, руководитель получает главное — ясность, контроль и уверенность в финансовом будущем компании.

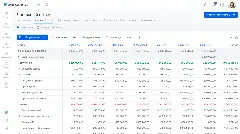

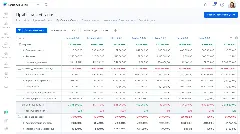

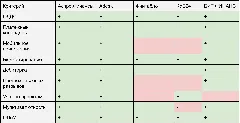

Сравнительная таблица сервисов финансового учета

Чтобы вам было проще выбрать, мы сравнили сервисы по ключевым для управления бизнесом критериям.

Если деньги теряются между счетами, отчеты готовятся днями, а кассовые разрывы случаются неожиданно, то стоит оптимизировать этот процесс. Аспро.Финансы — сервис для управления финансовым состоянием компании. Зарегистрируйтесь сейчас и пользуйтесь бесплатно 14 дней на максимальном тарифе.

Рост выручки есть, а масштабирования нет? Почти всегда причина в том, что деньги учитываются «оптом», и прибыль успешных линий бизнеса закрывает провалы остальных. Решение — разделить финансы по направлениям и смотреть на цифры по каждому из них отдельно. Ниже — пошаговая схема, которая помогает быстро навести порядок и принимать управленческие решения на фактах.

Зачем делить деньги по направлениям

Когда весь учет — одна куча цифр, вы не видите реальную рентабельность каждой линии. В результате:

- эффективные направления тянут на себе убыточные и «маскируют» их проблемы;

- собственники и руководители долго спонсируют неработающие активности;

- мотивация менеджеров отрывается от реальных результатов их сегментов.

Сегментированный учет дает три ключевых эффекта:

1. Точная диагностика прибыльности. Видно, что зарабатывает основной вал, а что живет за счет общих ресурсов.

2. Честная оценка управленцев. Бонусы и цели менеджеров жестко привязываются к ПиУ их направления.

3. Осознанные стратегические решения. Убыточное — реструктурировать, продать или закрыть. Прибыльное — усиливать и масштабировать.

Как внедрить учет по направлениям: 4 шага

Начать проще, чем кажется. Важно принять несколько правил и придерживаться их без отклонений.

Шаг 1. Сформулируйте цели и задайте сегменты

Сначала ответьте, зачем вам разрез: стратегические решения, контроль эффективности менеджеров, оптимизация маркетинга, корректная ценовая политика, подготовка к масштабированию.

Далее выберите основу сегментации — одну или комбинируйте несколько:

- Продукты/услуги: Товар А, Товар Б, услуга внедрения.

- Каналы продаж: онлайн-магазин, розница, опт.

- Бренды/проекты: бренд X, бренд Y, новый запуск.

- Регионы/точки: центр, спальный район, региональные филиалы.

- Клиентские сегменты: крупный опт, мелкий опт, розница.

В системе финучета Аспро.Финансы удобно строить ПиУ так, чтобы у каждого направления был свой столбец — сразу видно вклад каждой статьи в результат сегмента.

Шаг 2. Закрепите принципы учета

- Доходы. Относим туда, где произошла продажа.

Например: продажа через сайт — в «Онлайн», чек в магазине — в «Розница».

- Прямые затраты. Любые расходы, которые можно однозначно «прикрепить» к сегменту, идут в его ПиУ.

Примеры: закупка Товара А — в «Товар А»; оклад менеджера онлайн-продаж — в «Онлайн».

- Косвенные расходы. Это аренда офиса, ИТ-сервисы, бухгалтерия, часть маркетинга и др. Выберите единый метод для каждого типа «косвенных» и используйте его постоянно:

1. Пропорция выручки.

Если доля выручки сегмента — 60%, он принимает 60% соответствующих общих затрат.

Пример: общая выручка 1 000 000 руб., «Онлайн» — 600 000 руб. (60%). Аренда 100 000 руб. → «Онлайн» берет 60 000 руб.

2. Пропорция прямых затрат.

Чем больше сегмент тратит на собственную деятельность, тем выше его доля накладных.

3. Метод драйверов.

Раскладываем по реальным драйверам: склад — по занимаемой площади, маркетинг — по бюджету на продвижение конкретного сегмента, поддержка — по числу обращений.

Важно: для каждого класса расходов — один метод, без «ручных» исключений. Так отчеты сопоставимы между месяцами и кварталами.

Шаг 3. Запустите учет и соберите первые отчеты

1. Назначьте ответственного. Кто ведет распределение и отвечает за качество данных.

2. Определите стартовый период. Начинайте с текущего месяца. Историю можно подтягивать выборочно, но не тормозите запуск из-за ретроспективы.

3. Отмечайте доходы и расходы сразу в нужных сегментах. Не забывайте косвенные — без них прибыль «на бумаге» будет завышена.

4. Соберите ПиУ по каждому направлению. Единый формат, единые правила.

5. Проведите проверку. Легкий аудит: совпадают ли суммы по компании и сумма по сегментам, нет ли расходов «в воздухе», корректны ли ключевые распределители.

После первых двух-трех циклов отчет начнет показывать реальную картину — где зарабатываете, где «топчитесь», где теряете.

Шаг 4. Проанализируйте и примите решения

Смотрите на два показателя — маржинальность и чистую прибыль — и классифицируйте направления:

- Звезда. И маржинальность, и прибыль высокие. Действие: вкладывать, расширять каналы, усиливать маркетинг и команду.

- Темная лошадка. Маржинальность высокая, а чистая прибыль «съедена» накладными. Действие: резать лишние расходы, перестраивать процессы, искать экономию в операционке.

- Дойная Корова. Прибыль стабильно есть, но маржинальность невысокая — насыщенный рынок или устаревшая модель. Действие: держать эффективность, не переливать бюджеты; свободный кэш направлять в «Звезда».

- Собака. Кандидат на закрытие. Слабая маржинальность и отрицательная прибыль. Действие: менять бизнес-модель, упрощать продукт/каналы или планово закрывать, чтобы не терять ресурсы.

Дальше — «копаем» причину слабого результата и фиксируем конкретные меры:

- Цена. Что с конкурентной средой и ценностью продукта? Можно ли поднимать цену пакетами/опциями/сервисами?

- Себестоимость. Переговорите с поставщиками, посмотрите альтернативы, оптимизируйте логистику и закупочные партии.

- Накладные. Пересмотрите метод распределения и сам их объем: все ли расходы действительно нужны этому сегменту?

- Объем продаж. Усильте маркетинг адресно под сегмент, пересоберите воронку. Если ниша узкая — закрепите реалистический план и перестаньте ждать «чуда».

Правильная сегментация финансов превращает «общую картину» в управляемую модель: вы видите, что тянет бизнес вперед, а что тормозит, и быстро перестраиваете приоритеты. Начните с простого набора правил и одного отчетного периода — и уже через месяц у вас появятся ясные решения: где инвестировать, что оптимизировать и что пора закрыть.

Хватит гадать, какие направления приносят прибыль, а какие — съедают вашу выручку. Мы поможем вам навести порядок в финансах, чтобы вы видели всю картину и принимали верные решения. Запишитесь на консультацию и начните масштабировать свой бизнес.

Ключевые налоговые изменения ждут бизнес с 2026 года: рост НДС, снижение лимитов по УСН и ужесточение документооборота. Чтобы подготовиться заранее, сервис Аспро.Финансы 23 октября проводит закрытый круглый стол с экспертами, где вы получите практические советы для вашей компании. Успейте зарегистрироваться для участия.

Задача

Компания BIMPRO столкнулась с проблемой ведения финансового учета для множества проектов, каждый из которых требует отдельного подхода. Главной задачей стало создание системы учета для всех финансовых операций, которая позволила бы учитывать поступления и расходы по каждому проекту.

Решение

Для решения задачи компания выбрала сервис Аспро.Финансы. Одной из ключевых требований было наличие функции учета по отдельным проектам. Это позволило бы правильно распределять бюджет, контролировать доходы и расходы, а также избегать кассовых разрывов.

1. Переход от Excel

До использования Аспро.Финансы, финансовый учет велся вручную в Excel-таблицах. Это создавало неудобства и риск ошибок. После внедрения системы, процесс учета стал автоматизированным, а отчеты по движению денежных средств и ПиУ стали формироваться в два счета.

2. Выявление переплат

Уже в первую неделю после внедрения системы, компания обнаружила переплаты на сумму 40 000 ₽. Этот результат был достигнут благодаря корректировке финансового плана, проведенной с помощью инструментов сервиса.

3. Учет по проектам

С помощью Аспро.Финансы компания BIMPRO смогла вести подробный учет по каждому проекту: контролировать бюджет, отслеживать расходы и поступления по каждому заказчику, а также рассчитывать рентабельность проекта. Платежный календарь стал незаменимым инструментом для предотвращения кассовых разрывов.

4. Реальные улучшения

Переход на Аспро.Финансы помог сэкономить значительное количество времени. Так как больше не было необходимости вручную собирать отчеты или выставлять счета. Время, которое потратили на обучение персонала и перенос данных, составило два месяца, но после этого все сотрудники компании остались довольны результатом.

Результат

После внедрения Аспро.Финансы, BIMPRO ускорила процесс финансового учета и избавилась от ошибок в расчетах, которые могли бы привести к серьезным финансовым последствиям. Теперь руководство компании имеет доступ к четким и актуальным данным по каждому проекту. Что помогает принимать взвешенные управленческие решения.

Пора перестать терять деньги и время на рутинных операциях. Начните с автоматизации финансового учета. Зарегистрируйтесь в Аспро.Финансы и получите полный доступ ко всем функциям на 14 дней бесплатно.

Узнайте, какие 5 показателей помогут предпринимателю увидеть реальное финансовое состояние бизнеса: от прибыли и денежных потоков до маржинальности и окупаемости инвестиций. Простые метрики — для контроля и роста.