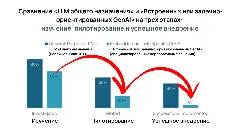

Еще несколько лет назад провести платеж в долларах было делом нескольких кликов. Сегодня — это полноценная задача с десятками нюансов: ограничения, проверки, посредники, комиссии и валютный контроль. Для компаний, работающих с зарубежными партнерами, доллар остается основной расчетной валютой, но провести перевод напрямую становится все труднее.

Многие банки вводят внутренние лимиты, часть корреспондентских счетов закрыта, а комиссии выросли в разы. В итоге обычная операция по оплате контракта превращается в бюрократический квест: подготовка документов, комплаенс, ожидание и дополнительные расходы.

Я столкнулся с этим лично, когда нужно было оплатить контракт в долларах партнеру в Азии. Банковский перевод завис на две недели, а комиссия “съела” больше 2% суммы. После этого я попробовал альтернативу — расчет через ВЭД-платформу VED.EXCHANGE, где платеж в долларах прошел за сутки, без лишних согласований и двойной конвертации. Это не реклама, а просто реальный пример того, как можно упростить процесс, если знать, какие инструменты использовать.

Давайте разберемся, как сегодня устроено проведение платежей в долларах, какие способы работают лучше всего, и как избежать блокировок и переплат.

Почему доллар до сих пор остается ключевой валютой в международных расчетах

Несмотря на появление множества альтернативных валют и растущую популярность региональных расчетов в дирхамах, юанях и тенге, доллар по-прежнему занимает доминирующее положение в мировой торговле. Более 70% всех международных платежей проходят именно в американской валюте — и у этого есть несколько объективных причин.

1. Глобальное признание и доверие

Доллар остается валютой, которой доверяют и компании, и государства. Он выступает универсальной единицей измерения стоимости, а большинство мировых контрактов — от поставок нефти до логистики — по-прежнему номинированы именно в долларах.

2. Стабильность и предсказуемость

Даже при колебаниях мировых рынков доллар ведет себя более устойчиво, чем большинство национальных валют. Это дает бизнесу возможность планировать расходы и минимизировать валютные риски.

3. Развитая инфраструктура расчетов

Большинство международных банков, брокеров и финтех-сервисов поддерживают долларовые переводы по умолчанию. Инфраструктура вокруг этой валюты формировалась десятилетиями, поэтому переводы в долларах остаются самыми удобными и технически отлаженными.

4. Связь с ценой ключевых товаров

Нефть, металлы, зерно, транспортные тарифы и даже международные страховки — все это оценивается именно в долларах. Для компаний, участвующих в глобальной торговле, это делает американскую валюту естественным выбором для расчетов.

5. Политические и репутационные факторы

Несмотря на растущие ограничения, доллар по-прежнему воспринимается как “валюта последней надежды” — особенно в странах с нестабильной экономикой. Даже те, кто активно ищет альтернативы, часто возвращаются к расчетам в долларах ради простоты и универсальности.

Ключевые факторы, влияющие на успешность долларового перевода

Провести платеж в долларах — это не просто нажать кнопку “отправить”. Чтобы операция прошла быстро и без блокировок, важно учитывать несколько критических факторов, которые напрямую влияют на результат.

1. Валютная политика и ограничения банка

После 2022 года многие банки в России и за рубежом изменили внутренние регламенты. Не каждый банк принимает долларовые платежи напрямую, а некоторые требуют подтверждения, что контрагент не связан с санкционными юрисдикциями. Перед переводом стоит уточнить у своего банка, через какие корреспондентские счета он проводит долларовые операции — и есть ли у них ограничения.

2. Комплаенс и проверка документов

Сегодня ни один международный платеж не проходит без проверки комплаенса. Система отслеживает не только сумму и назначение, но и репутацию участников сделки. Даже если компания чистая, платеж может быть временно приостановлен из-за “ручной проверки”. Поэтому важно заранее подготовить полный комплект документов: контракт, инвойс, реквизиты, подтверждение происхождения средств.

3. Реквизиты и структура платежа

Любая ошибка в IBAN, SWIFT-коде или названии получателя приводит к возврату перевода. Исправление занимает от 5 до 10 рабочих дней, а комиссия удерживается повторно. Лучше один раз перепроверить реквизиты и назначение платежа, чем терять время и деньги на возвратах.

4. Конвертация и курс исполнения

Многие компании теряют деньги из-за разницы между “банковским” и “реальным” курсом. Если курс не фиксируется заранее, потери могут составить до 2–3% от суммы. Лучшее решение — использовать платформы, где курс фиксируется в момент оформления платежа, а не после исполнения.

5. Наличие посредников

Каждое дополнительное звено в цепочке перевода (банк-корреспондент, агент, платежная система) увеличивает срок и комиссию. Если возможно, стоит проводить переводы напрямую, без лишних посредников.

6. Юрисдикция получателя

Банки и платформы с осторожностью относятся к странам с повышенным риском — таким как Турция, Китай, Индия или ОАЭ. Это не запрет, но фактор, который может замедлить процесс. Важно заранее уточнить, поддерживает ли ваш банк переводы в выбранную страну.

Основные способы проведения платежа в долларах: банки, посредники и финтех-платформы

Сегодня существует несколько способов провести платеж в долларах — от классических банковских переводов до современных финтех-решений. Каждый вариант имеет свои особенности, комиссии и уровень риска.

1. Банковский SWIFT-перевод

Самый привычный способ, но уже не самый удобный. Плюсы:

- прямое взаимодействие с банком;

- официальная отчетность для валютного контроля;

- высокая степень защиты данных. Минусы:

- задержки до 7–10 рабочих дней;

- комиссии до 3% от суммы перевода;

- риски блокировки на уровне банка-корреспондента;

- дополнительная документация при каждом платеже.

Сегодня даже крупные банки не гарантируют прохождение долларового перевода — многое зависит от юрисдикции получателя и цепочки корреспондентских счетов.

2. Платежные агенты и посредники

Это компании, которые проводят платеж от своего имени и пересылают средства получателю. Плюсы: скорость (1–3 дня), гибкость, меньше формальностей. Минусы: высокая комиссия (до 5%), слабая защита средств, риск заморозки операции при несоответствии документов.

Посредники могут быть полезны для разовых транзакций, но для регулярных расчетов с контрагентами — слишком нестабильный вариант.

3. Финтех-платформы и ВЭД-сервисы

Современные платформы для внешнеэкономических расчетов берут на себя бюрократию и комплаенс. Платеж в долларах проходит напрямую между счетами компаний, при этом курс фиксируется заранее, а документы формируются автоматически. Плюсы:

- скорость — от нескольких часов до одного дня;

- прозрачная комиссия (0.5–1%);

- автоматизация валютного контроля;

- меньше ручных проверок. Минусы:

- требуется регистрация и подтверждение компании;

- не все платформы работают с каждой страной.

4. Альтернативные решения

Иногда компании используют переводы через дружественные валюты (например, через дирхам или юань, с последующей конвертацией в доллары). Такой подход помогает обойти ограниченные каналы, но увеличивает затраты из-за двойного обмена.

Какие документы нужны, чтобы долларовый платеж прошел без блокировок

Главная причина задержек долларовых переводов — не санкции и не ошибки банка, а неполный пакет документов. Комплаенс-службы проверяют каждую деталь, и если чего-то не хватает, платеж отправляется “на доработку” или блокируется. Чтобы этого избежать, стоит заранее подготовить полный набор бумаг.

1. Контракт с иностранным партнером

Это основной документ, подтверждающий законность операции. В контракте должны быть четко указаны:

- стороны сделки (с актуальными регистрационными данными);

- сумма и валюта платежа (USD);

- назначение перевода (поставка, услуга, аренда и т.д.);

- срок оплаты и условия исполнения. Если формулировки размытые, банк имеет право приостановить платеж для уточнений.

2. Инвойс или счет на оплату

Инвойс должен точно соответствовать контракту — сумма, дата, реквизиты и описание товаров или услуг должны совпадать. Ошибка даже в одной цифре может привести к возврату перевода.

3. Документы, подтверждающие происхождение средств

Банк обязан убедиться, что деньги не получены незаконным путем. Обычно достаточно бухгалтерской справки, выписки со счета или договора с клиентом, по которому поступили средства.

4. Паспорт сделки и уведомление валютного контроля

Если компания-резидент РФ отправляет средства за рубеж, она должна оформить паспорт сделки или уведомление об операции в своем банке. Без этого перевод не пройдет валютный контроль.

5. Перевод документов на английский язык

Некоторые банки и зарубежные получатели требуют документы на английском. Лучше подготовить их заранее с нотариальным переводом, чтобы не терять время при запросах.

6. Дополнительные подтверждения (по требованию)

Иногда комплаенс может запросить письмо с пояснением назначения платежа или подтверждение, что контрагент не находится под санкциями. Такие запросы стандартны и не стоит их бояться — главное, быстро реагировать.

Пошаговая инструкция: как провести платеж в долларах безопасно и без лишних потерь

Шаг 1. Сформируйте юридическое основание платежа

- Подготовьте договор: стороны, предмет, валюта USD, сумма/формула цены, сроки, реквизиты.

- Получите инвойс: совпадение суммы, валюты, дат и описания с договором.

- Проверьте KYC контрагента: регистрационные данные, страна, санкционные списки. Чек-лист совпадений: сумма = сумма; валюта = USD; назначение везде одно и то же; даты и номера документов согласованы.

Шаг 2. Согласуйте валютный контроль

- Уточните в своем банке порядок: уведомление/паспорт сделки, код валютной операции.

- Подготовьте подтверждение происхождения средств (выписка, договор с клиентом, бухгалтерская справка).

- Назначьте ответственного в бухгалтерии/юридическом отделе для оперативных ответов на запросы.

Шаг 3. Выберите канал перевода

- Банк (SWIFT): привычно, но дольше и дороже; уточните корреспондентские банки и лимиты.

- Платежный агент/посредник: быстрее, но дороже и рискованнее; требуйте лицензии и договор.

- Финтех-решение для ВЭД: как правило, быстрее и прозрачнее по комиссиям; проверьте, поддерживает ли нужную страну. Критерии выбора: скорость (часы/дни), полная стоимость (комиссии + курс), требуемые документы, рисковый профиль страны получателя.

Шаг 4. Зафиксируйте курс и посчитайте полную стоимость

- Запросите итоговую сумму к списанию: комиссия вашего банка, банк-корреспондент, банк получателя.

- По возможности зафиксируйте курс на момент создания платежа (а не исполнения).

- Избегайте двойной конвертации (RUB → USD → валюта и обратно), если конечная валюта — USD.

Шаг 5. Проверьте реквизиты получателя

- SWIFT/BIC банка, IBAN/номер счета, наименование и адрес банка/филиала, полное юридическое имя получателя — без сокращений и опечаток.

- Назначение платежа: конкретное и совпадающее с договором и инвойсом (например: Payment under Contract №… dated …, Invoice №…).

- Уточните формат адреса и обязательные поля для страны получателя (некоторые банки требуют штат/провинцию, ZIP, и т. п.).

Шаг 6. Отправьте платеж

- Создайте платежное поручение в системе банка/платформы.

- Приложите сканы/файлы: договор, инвойс, по запросу — подтверждение происхождения средств.

- Сохраните квитанцию о создании поручения (дата/время, референс).

Шаг 7. Получите трассировку и подтверждение

- Запросите/сохраните SWIFT-сообщение MT103 (или его эквивалент) — это доказательство прохождения платежа и маршрут через корреспондентские банки.

- Попросите контрагента подтвердить зачисление и прислать банковскую выписку (или письмо-подтверждение).

Шаг 8. Закройте валютный контроль и учет

- Передайте MT103 и подтверждение зачисления в бухгалтерию/банк для закрытия валютной операции.

- Обновите реестр контрактов и график платежей, приложите документы в DMS/архив.

- Сверьте курсовые разницы и отразите комиссии: банк-отправитель, корреспондент, банк-получатель.

Мини-памятка: как не потерять деньги и время

- Один текст — во всех документах. Назначение платежа, сумма, валюта USD — в договоре, инвойсе и поручении идентичны.

- Предоплата/частичная оплата — только если это прописано в договоре/инвойсе.

- Санкции и юрисдикции. Проверьте страну банка получателя и бенефициара по открытым спискам.

- Комиссии “за кадром”. Узнайте, удерживает ли банк-корреспондент отдельный сбор и где он списывается — из суммы к получателю или дополнительно.

- Сроки. Планируйте 3–7 рабочих дней для банковского SWIFT, быстрее — для специализированных ВЭД-решений.

Полезные формулировки назначения платежа (англ.)

- Payment under Contract No. XX dated YYYY-MM-DD, Invoice No. YY for [goods/services].

- Advance payment under Contract No. XX dated YYYY-MM-DD, Invoice No. YY (advance 30%).

- Final payment under Contract No. XX dated YYYY-MM-DD, Invoice No. YY.

Избегайте общих фраз типа Payment, Transfer, Services rendered — конкретика ускоряет комплаенс.

Быстрый чек-лист перед отправкой (60 секунд)

- Договор/инвойс совпадают по сумме, валюте, датам?

- Назначение платежа полностью повторяет формулировку из документов?

- SWIFT/BIC и IBAN/счет проверены по оригинальным реквизитам?

- Курс зафиксирован? Понимаете полную сумму комиссий?

- Под рукой список файлов для валютного контроля (договор, инвойс, подтверждение средств)?

Заключение: как бизнесу упростить проведение долларовых платежей в новой реальности

Международные расчеты в долларах остаются неотъемлемой частью внешнеэкономической деятельности. Но сегодня, когда старые банковские цепочки стали менее предсказуемыми, бизнесу приходится искать баланс между законностью, скоростью и безопасностью.

Платеж в долларах больше не сводится к одной кнопке — теперь это процесс, где важны документы, комплаенс и правильный выбор канала перевода. Компании, которые умеют действовать системно, экономят не только деньги, но и время: они заранее готовят документы, фиксируют курс, минимизируют посредников и работают с надежными партнерами.

Я сам прошел через десятки задержек и возвратов, прежде чем нашел удобный формат для расчетов. Сейчас пользуюсь современным подходом — платежи по контрактам провожу через VED.EXCHANGE. Платформа автоматизирует подготовку документов, фиксирует курс в момент перевода и избавляет от бесконечных согласований с банками. В итоге платеж в долларах проходит не за неделю, а за день.

Будущее международных расчетов — за прозрачными и технологичными решениями. Те, кто уже сегодня переходят на новые форматы, не только упрощают бизнес-процессы, но и делают свою компанию устойчивее в условиях постоянно меняющихся правил.