С 2026 года налоговая система России снова претерпит изменения. Минфин предложил шаги, которые напрямую повлияют на большинство компаний — от малого бизнеса до крупных холдингов.

Разберем, что конкретно меняется, какие риски ждут предпринимателей и как заранее адаптировать бизнес-процессы, чтобы не потерять в прибыли и устойчивости. В конце — инструмент, который поможет оценить влияние изменений на ваши финансы.

Какие изменения по НДС вступят в силу

С января 2026 года базовая ставка НДС может вырасти с 20% до 22%. Государство объясняет это необходимостью укрепить бюджет и компенсировать растущие расходы.

Одновременно снизится порог выручки, освобождающий от уплаты НДС — с 60 млн до 10 млн рублей. Это значит, что многие компании на упрощенной системе (УСН), которые превышают новый лимит, автоматически станут плательщиками налога.

Фактически ни одна отрасль не останется в стороне. Наибольшая нагрузка ляжет на предприятия с невысокой маржой, недостаточной финансовой аналитикой и слабым управленческим учетом.

Для малого бизнеса последствия особенно ощутимы: вырастет документооборот, увеличатся расходы на бухгалтерию и потребуется налаженное взаимодействие с налоговой службой.

Что изменится для бизнеса — скрытые риски

Многие компании ожидают роста цен и увеличения налоговой нагрузки. Но есть и менее очевидные последствия, которые напрямую влияют на операционную деятельность.

1. Рост себестоимости и цепная реакция издержек

Повышение НДС у поставщиков — логистика, аренда, IT-сервисы, подрядчики — приведет к подорожанию закупок. Для компаний на УСН и АУСН, которые не могут принять входящий НДС к вычету, это означает прямое увеличение себестоимости.

Даже 2-процентный рост ставки превращается в ощутимые суммы: при себестоимости 5 млн рублей дополнительные расходы составят около 100 тыс. рублей в месяц. Если цены на продукцию не пересматриваются, это напрямую снижает маржу.

Компании на общей системе налогообложения смогут компенсировать часть затрат через вычеты, но рост ставок все равно скажется на структуре ценообразования и оборотных средств.

2. Усиление налогового контроля

Любые изменения в налоговом законодательстве сопровождаются волной проверок. В 2026 году ФНС будет особенно внимательно отслеживать:

- схемы дробления бизнеса для сохранения права на УСН;

- корректность применения ставок и налоговых вычетов;

- чистоту документооборота с контрагентами.

Компании с неидеальной отчетностью рискуют столкнуться не только с доначислениями по НДС, но и с дополнительными проверками по прибыли и страховым взносам.

3. Риски кассовых разрывов

Бизнесу придется уплачивать НДС по установленному графику, независимо от того, когда поступят деньги от клиентов. Одновременно корпоративные клиенты, особенно в B2B-сегменте, могут пересматривать бюджеты и задерживать оплату. Это создает классическую проблему — кассовые разрывы. Для крупных компаний это угроза ликвидности, для малого бизнеса — риск временной неплатежеспособности.

Как действовать: стратегии для разных категорий компаний

Механизмы подготовки зависят от налогового статуса. Рассмотрим, что нужно сделать компаниям с НДС, на УСН и тем, кто пока не определился с форматом.

1. Компании, уже работающие с НДС

Главная задача — адаптироваться к новым условиям без потери маржинальности. Повышение ставки на первый взгляд кажется технической деталью, но на деле влияет на ценообразование, договорные отношения и движение оборотных средств.

Особенно уязвимы организации с долгосрочными контрактами и отсрочками платежей.

Что стоит сделать уже сейчас:

- Постройте финансовые сценарии. Рассчитайте, как повышение ставки скажется на прибыли при текущих ценах. Определите допустимые пределы роста цен, чтобы сохранить конкурентоспособность.

- Проверьте договоры с фиксированной ценой. Если в контрактах указано «цена включает НДС», после изменения ставки недостающую разницу придется компенсировать из своей прибыли. Лучше заранее внести изменения в договоры или оформить допсоглашения.

- Создайте резерв ликвидности. НДС уплачивается равными частями до 25-го числа каждого месяца квартала, следующего за отчетным. Если клиенты платят с задержкой, кассовый разрыв неизбежен. Подготовьтесь: согласуйте кредитную линию или сформируйте резерв.

- Проведите аудит финансовой модели. Проверьте, насколько реалистично распределены доходы и обязательства, чтобы избежать неожиданного дефицита оборотных средств.

2. Компании на УСН

После снижения лимита часть упрощенцев автоматически попадет под НДС. Для таких компаний это фактически переход на новый уровень налогового и бухгалтерского учета. На УСН входящий НДС нельзя принять к вычету, поэтому он становится дополнительным расходом. Особенно ощутимо это при закупках у поставщиков на ОСНО.

Чтобы минимизировать риски, стоит заранее:

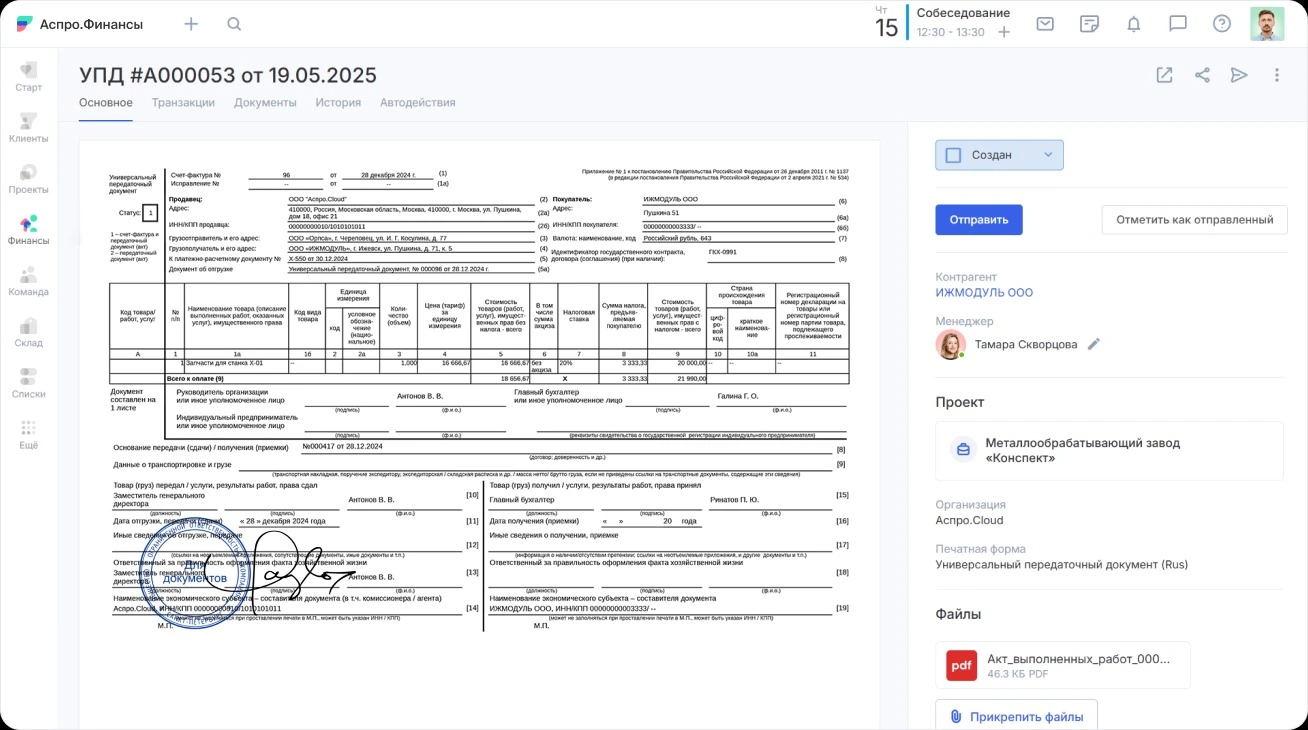

- Перейти на электронный документооборот. Работа с УПД (универсальными передаточными документами) станет обязательной.

- Настроить учет в 1С или другой ERP-системе, включить книги покупок и продаж.

- Оценить влияние новой нагрузки на финансовый результат и пересчитать ценовую политику.

- Проверить, требуется ли смена налогового режима.

Альтернатива — АУСН (автоматизированная упрощенная система). Она освобождает от НДС и отчетности, но доступна не всем. Нужна регистрация в уполномоченном банке, действует фиксированная ставка (8% или 20%), а также есть ограничения по видам деятельности и численности сотрудников. К тому же, эксперимент с АУСН продолжается до конца 2027 года.

Если вы на грани лимита, рассчитайте заранее, что выгоднее: остаться на УСН, перейти на ОСНО или попробовать АУСН. Поздний переход может привести к ошибкам в отчетности, штрафам и сбоям в финансовых потоках.

3. Универсальные шаги для всех компаний

Даже если вы пока не уверены, затронут ли изменения именно вашу компанию, стоит подготовиться заранее. Это поможет снизить риски и укрепить доверие со стороны клиентов и партнеров.

- Наладьте коммуникацию с контрагентами. Обсуждайте возможное повышение цен и условия пересмотра договоров. Открытое взаимодействие помогает выстроить стратегию адаптации совместно, а не ставить партнеров перед фактом.

- Повысите компетенции сотрудников. Бухгалтер, финансовый менеджер и руководитель должны понимать, как работают новые правила, какие документы нужны и как применять вычеты. Лучше провести внутреннее обучение заранее.

- Проведите налоговый аудит. Проверьте корректность первичных документов и наличие подтверждений всех операций. Это поможет избежать претензий ФНС.

- Изучите возможные льготы. Не все операции облагаются НДС по ставке 22%. Иногда корректировка кодов ТН ВЭД или уточнение документации позволяет законно снизить ставку до 0% или 10%.

Время готовиться, а не ждать

Самая частая ошибка — откладывать подготовку «на потом». Изменения вступят в силу уже скоро, и действовать стоит сейчас.

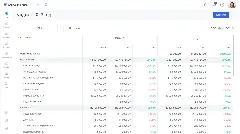

Главный инструмент в этот период — финансовая модель, которая отражает несколько сценариев развития. Она должна показывать:

- точку безубыточности при новых ставках;

- требуемый объем резерва ликвидности;

- предел устойчивости компании при разных уровнях налоговой нагрузки.

Интуиция в таких вопросах не помогает — только расчеты. Если создать реалистичную финмодель уже сегодня, вы сможете уверенно планировать рост, а не бороться за выживание в 2026 году.

Мы подготовили шаблон финансовой модели, который поможет рассчитать все сценарии, учесть изменения по НДС и оценить влияние новых ставок на прибыль. Используйте его, чтобы пройти переходный период без потерь.