В Госдуме прошло первое чтение масштабного пакета поправок в Налоговый кодекс. Это лишь начало большого пересмотра налоговой системы, который затронет все сферы бизнеса. Хотя окончательные параметры еще могут измениться.

Комитет по бюджету и налогам предложил сделать переход к новым правилам поэтапным, в частности для УСН и патентной системы. Это дает компаниям время для адаптации, но расслабляться не стоит — готовиться нужно уже сейчас.

Разберем подробно, какие нововведения планируются, кого они затронут и как предпринимателям выстроить стратегию действий.

Ключевые изменения и их последствия для бизнеса

Повышение ставки НДС

Самое обсуждаемое изменение — увеличение базовой ставки налога на добавленную стоимость с 20% до 22%. Цель — пополнить бюджет и выровнять налоговую нагрузку между различными секторами.

Как это отразится на компаниях:

- Организации на общей системе (ОСНО) будут вынуждены пересчитать цены и обновить договоры.

- Рост входящего НДС приведет к повышению закупочных цен у поставщиков.

- Предприниматели, которые работают с физическими лицами, столкнутся с риском снижения маржи — повышение цен нужно будет проводить аккуратно, чтобы не потерять клиентов.

Таким образом, рост НДС скажется не только на крупных предприятиях, но и на малом бизнесе, который зависит от потребительского спроса.

Ужесточение правил применения УСН

Упрощенная система налогообложения сохраняется, но критерии для ее использования станут значительно строже. Законопроект предусматривает снижение лимита дохода с 60 до 10 миллионов рублей в год. При этом депутаты обсуждают возможность плавного перехода к новым параметрам, чтобы избежать резкого удара по малому бизнесу.

Еще одно изменение — ограничение права регионов самостоятельно устанавливать пониженные ставки по УСН. Теперь льготы будут действовать только для отраслей, которые утверждены федеральным правительством.

Что это значит для предпринимателей:

- Малые компании, особенно в сфере услуг и розничной торговли, рискуют потерять налоговые преимущества.

- Бизнес с порогом 10 млн рублей, должен готовиться к переходу на ОСНО и уплате НДС.

- Возрастет объем отчетности, появятся новые требования к бухгалтерскому учету и документообороту.

Новая форма отчетности по УСН

С 2026 года вводится обновленная декларация для упрощенцев. В ней появятся отдельные графы для страховых взносов и уточнений по исчисленному налогу.

Главное изменение — нельзя будет исправлять ошибки прошлых лет в текущем периоде. Любая корректировка потребует подачи уточненной декларации.

Практические последствия:

- Понадобятся обновленные бухгалтерские программы и обучение специалистов.

- Увеличится риск штрафов из-за ошибок или просрочки.

- Бизнесу стоит заранее пересмотреть внутренние процедуры подготовки отчетности.

Пересмотр льгот и страховых взносов

С 2026 года прекращается действие ряда пониженных тарифов страховых взносов для малых предприятий и IT-компаний. Вместо этого вводится более строгий контроль за расчетами — данные работодателей, банков и ФНС будут автоматически сверяться.

Для компаний это означает:

- Рост совокупной нагрузки на фонд оплаты труда.

- Сокращение числа отраслей, сохраняющих льготные условия.

- Усиление внимания налоговых органов к зарплатным выплатам и отчетности.

- Компании, ранее пользовавшиеся преференциями, должны заранее пересчитать финансовую модель и подготовить кадровую политику к новым реалиям.

Новые сроки уплаты налогов и отчетности

Теперь, если срок уплаты налога или сдачи отчетности приходится на выходной, платить придется до него, а не после. Это изменение усиливает контроль и дисциплину платежей.

Параллельно расширяется использование электронного документооборота — налоговые органы будут автоматически отслеживать соблюдение сроков и полноту данных.

Что важно учитывать:

- Даже однодневная просрочка приведет к начислению штрафа.

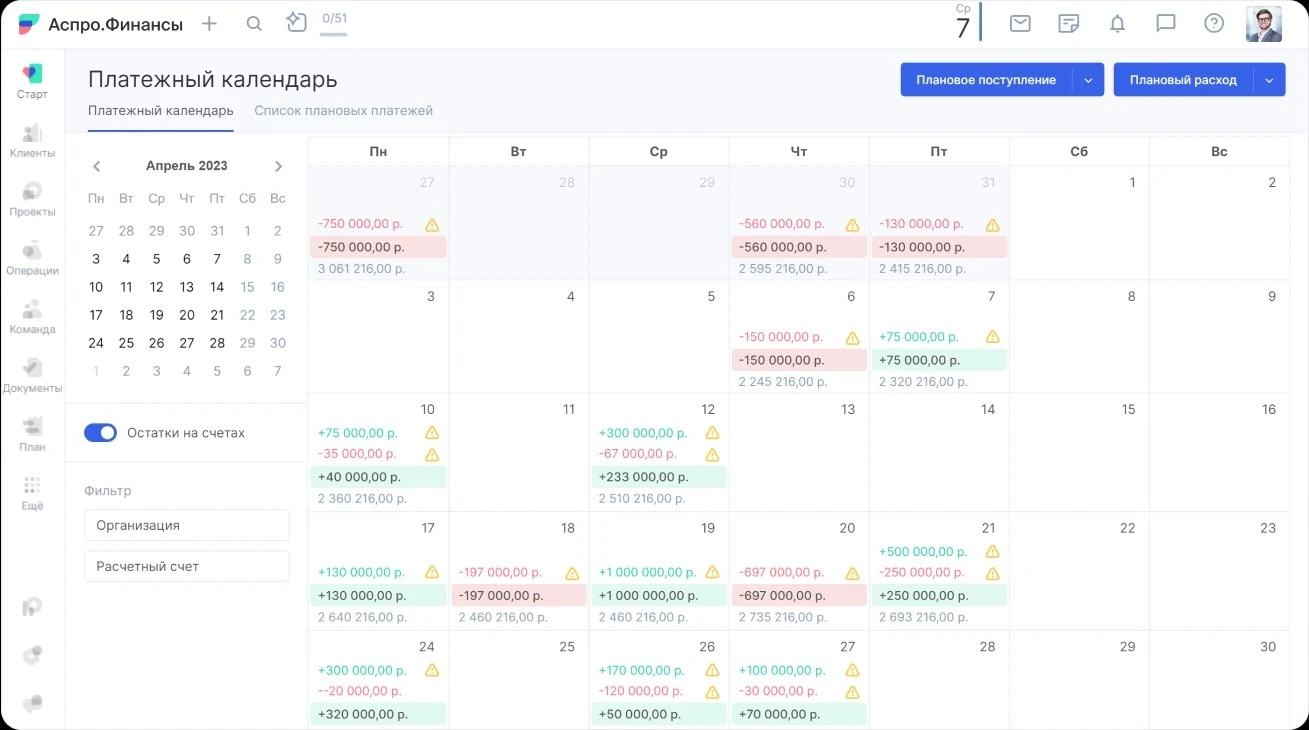

- Необходимо тщательнее планировать платежный календарь и сроки отчетности.

Как подготовиться к реформе

Переходный период — не повод откладывать подготовку, а возможность сделать ее плановой и безболезненной. Чем раньше компания начнет перестройку, тем меньше рисков столкнуться с финансовыми сбоями.

1. Пересмотреть финансовую модель и ценообразование

Повышение НДС, отмена льгот и рост взносов напрямую влияют на прибыльность. Рассчитайте, как изменятся показатели после вступления реформы в силу. Создайте несколько сценариев — пессимистичный, базовый и оптимистичный. Это позволит заранее определить:

- где можно повысить цены без потери клиентов;

- какие расходы можно сократить;

- стоит ли пересмотреть структуру себестоимости или систему премирования;

- какие направления бизнеса приносят прибыль, а какие лишь удерживаются «в ноль».

Если финансовая модель отсутствует, используйте готовый шаблон с формулами для расчета налоговой нагрузки и чистой прибыли. Такой инструмент поможет быстро протестировать разные варианты.

2. Проверить налоговый режим и лимиты

После реформы изменятся лимиты для УСН и ПСН, а также пороги освобождения от НДС. Это может повлиять даже на стабильные компании.

Если ваш оборот близок к 10 млн рублей, велика вероятность, что вы лишитесь статуса упрощенца. Тогда придется платить НДС и вести более сложную отчетность.

Оцените, когда именно вы можете выйти за пределы лимита. Рассчитайте два сценария:

- Сохранить текущий режим, контролировать выручку и расходы.

- Заранее перейти на новую систему и адаптировать учет под нее.

Для микробизнеса стоит рассмотреть АУСН (автоматизированную упрощенку) — в ней налоговая сама рассчитывает и списывает налоги. Это снизит нагрузку на бухгалтерию и исключит ошибки.

Главная цель анализа — выбрать устойчивую налоговую модель, которая не приведет к неожиданным доначислениям и потере режима.

3. Навести порядок в учете и документообороте

С 2026 года ФНС будет получать данные онлайн от банков, касс и бухгалтерских систем. Любое расхождение в цифрах сразу станет заметным.

Чтобы избежать ошибок:

- Ведите учет в единой системе с автоматической синхронизацией данных.

- Храните первичную документацию централизованно.

- Проверяйте контрагентов по ИНН, задолженностям и регистрации.

- Переходите на электронный документооборот — он ускорит согласования и избавит от риска потери документов.

Чем прозрачнее и аккуратнее ведется учет, тем спокойнее пройдет проверка налоговой.

4. Планировать налоги и денежные потоки

Изменение сроков уплаты требует новой дисциплины. Если платеж выпадает на выходной, его нужно провести заранее.

Создайте платежный календарь, где отражены все обязательные платежи — налоги, взносы, аренда, зарплаты. Это позволит избежать кассовых разрывов.

Полезная практика — формировать резерв на налоги: еженедельно откладывать часть выручки на отдельный счет. Такой подход обеспечит стабильность в дни крупных списаний.

5. Обучить сотрудников новым правилам

Реформа меняет не только цифры, но и внутренние процессы. Ошибка в договоре или сроках может привести к штрафам.

Проведите короткие внутренние инструктажи:

- как правильно оформлять расходы;

- какие данные проверять при работе с контрагентами;

- как своевременно передавать документы бухгалтерии.

Особое внимание стоит уделить бухгалтерам и внешним специалистам: им предстоит работать с новыми формами отчетности, счетами-фактурами и книгами продаж. Подготовка заранее избавит от хаоса в момент вступления закона в силу.

Когда сотрудники понимают, как налоговые изменения влияют на результат компании, бизнес становится более устойчивым и управляемым.

Что делать уже сейчас

Чтобы встретить 2026 год спокойно и без аврала, компаниям стоит:

- учесть рост налогов при планировании бюджета;

- обновить учетные программы и перейти на электронный документооборот;

- протестировать новую финансовую модель;

- пересмотреть ключевые договоры и прайс-листы;

- следить за официальными разъяснениями ФНС и Минфина.

Главная задача — не ждать окончательных поправок, а использовать оставшееся время для подготовки. Компании, которые начнут перестройку уже сегодня, встретят налоговую реформу без потерь и с готовым планом действий.

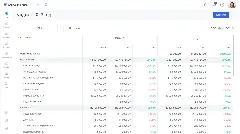

Мы подготовили шаблон финансовой модели, который поможет рассчитать все сценарии, учесть изменения по НДС и оценить влияние новых ставок на прибыль. Используйте его, чтобы пройти переходный период без потерь.